三季度,马士基航运实现营业收入53.59亿美元,同比下降11%;实际亏损1.16亿美元,同比下降3.8亿美元(见图1)。对于全年业绩,马士基航运预计实际利润将显著低于去年的13亿美元,且可能出现亏损。马士基航运上一次全年亏损出现在2011年,亏损达5.53亿美元。

全球最大班轮公司的境遇只是航运业低迷的一个缩影。为应对市场新态势,近期马士基集团宣布拆分航运物流板块和石油板块。作为影响力巨大的领头羊,面对市场低迷,马士基航运的一举一动颇受瞩目。《航运交易公报》记者近期专访马士基航运大中华区总裁丁泽娟,听她讲述对当前市场的思考及马士基航运的应对之策。

市场预期+及时调整

马士基航运每年都会对市场作出整年预期,然后根据预期进行投资和运力部署。丁泽娟表示,马士基航运预测今年全年全球集装箱贸易增长2%~3%,一季度马士基航运净运力同比增长2%,二季度同比增长2.2%,三季度同比增长3.8%。“这与市场需求的预测基本一致,这就是我们长期以来运力部署的策略。”

当然,集装箱贸易有季节性因素,当前航运业季节性影响较2008年之前已发生很大变化。丁泽娟表示:“2009年之后,季节性因素已有所变化,出现淡季不淡旺季不旺的情况。”

谈及10月底多条航线的爆舱现象,丁泽娟表示其中有多方面原因。首先,明年春节较早,大大缩短了圣诞季的出货期,因之后不久又将进入春节前的出货期;其次,韩进海运的破产导致部分进口商重新订购货物;再次,班轮公司撤销航线导致舱位减少。各方面原因叠加导致此轮爆舱现象。“我们对春节前的市场行情还是比较乐观的。”

实际上,近年来班轮市场的变化越来越难以预测,丁泽娟对此深有感触,“中国实在太大了,装集装箱的货物什么都有,不可能对每个行业都有非常精准的判断。所以,货量的变化很难预测,我们的市场运价和短期合约运价每周都在调整。”

丁泽娟坦言,频繁调整运价对客户和班轮公司都不利。“对班轮公司而言,运力配置没有稳定的规划,运价动荡非常厉害,班轮公司不得不将很多精力放在运价调整上,相对而言,服务水平难有保障;对客户而言,从去年到现在,看似获得了低运价的福利,然而整个供应链也为此承担高风险,韩进海运破产导致的后果值得深思。”丁泽娟强调,当然,马士基航运无法独家解决低运价问题,这需要市场所有参与者共同努力。

集团分拆+航运收购

马士基集团6月23日起对集团的战略和架构进行评估,旨在推动新增长,增加灵活性和协同配合,为股东创造最大价值。9月22日,马士基集团宣布将业务重组为两个独立的板块:航运物流板块和能源板块。航运物流板块将由马士基航运、马士基码头、丹马士、马士基拖轮和海上救助(施维策)和马士基集装箱工业公司组成;能源板块将由马士基石油、马士基石油钻探、马士基供给服务和马士基油轮组成。

马士基航运是马士基航运物流板块的组成部分,该板块将通过创新和数字化解决方案帮助马士基航运为客户提供更好的服务产品,提升客户体验。丁泽娟表示:“航运物流板块的组成部分都是市场上领先的企业,在业务层面,这些企业的品牌都会独立保留。集团分拆业务策略主要是进行资产架构优化,而内部优化对大中华区的治理架构和人员结构目前尚无影响。”

马士基集团在分拆业务的同时,对各业务单元的战略也相应做出调整,其中马士基航运主要是通过市场份额有机增长和收购来实现发展。马士基集团董事会主席迈克·拉斯姆森表示:“马士基集团已经准备好利用自身在资金方面的强有力地位——约120亿美元的资金储备来买下可能的竞争对手。”

丁泽娟表示,从过去几年的经验来看,马士基航运采取循序渐进的方式实现可持续增长。“2012年,马士基航运面临前一年的巨额亏损,航运形势不好,当时第一要务就是实现利润回升。 2014年,马士基航运已经实现连续3年不仅与自身而且与同行相比的高利润水平,运营能力表现突出。每家企业都希望既能赚钱又能做大,马士基航运也希望能保持行业领先地位。当时市场尚没有太多班轮公司出现财务危机,马士基航运认为要实现增长,最有效的方式就是实现有机增长,即投资新的运力,所以2014年马士基航运宣布投资新船和新设备的计划。2015年,行业一直期望的周期向好迹象没有出现,此时若为了增长而去投资新运力,对市场肯定会有冲击。今年,行业的重整合并浪潮出现,更出现了史上最大的破产案,这显然给行业和企业提供了更多的契机,新并购的可能性大大提高。”

对于班轮市场目前出现的众多兼并破产事例,丁泽娟表示:“背后的原因比较复杂,有政府的原因,有航运企业自身的原因,有持股结构的原因,但对当下的市场而言,这些事例可使行业更加健康发展。”

丁泽娟表示,上市企业在收购另外一家企业时,会有很多考虑,如这家企业是否符合自身战略,收购对客户对产品将带来什么变化,收购价格是否合适等等,这都是不可预测的。“所以,对于马士基航运而言,下一步的收购,大家可以猜,但是没人知道答案,包括我们自己。”

2M联盟+现代商船

截至目前,马士基航运与地中海航运组建的2M已经运营近两年。而近期两家企业在太平洋航线上的分歧引发关注,地中海航运宣布将脱离与马士基航运的船舶共享协议,独自开启跨太平洋Maple航线。

对此,丁泽娟解释说:“这可能是外界对2M的合作框架欠缺了解造成的误读。实际上,任何一个船舶共享协议的大致框架都显示,一方要增加一条航线或一艘船舶,都需经双方协商,这是最常规的方式,基本上大部分的航线合作都是如此。但是双方对于市场预测可能并不一致,增长的目标和方式也不一样,有时候会出现一方认为需要增加或减少一条航线但另一方不同意的情况,如果双方在协商知晓下不能达成一致意见,另一方也可独立增加或减少航线。地中海航运独立开启的跨太平洋Maple航线,是由于双方对太平洋航线判断不一致所导致的。需要强调的是,2M的合作期限是10年,这并没有改变。双方对太平洋航线的分歧与2M的合作框架是完全不违背的。”

明年二季度,2M将迎来新成员——现代商船。今年7月,三方签订相关协议,目前相关流程正在进行中。丁泽娟表示:“2M是一个很稳健的合作框架,东西主干航线上的规模已非常明了,现代商船的加入,很大程度上起调整、补充和延伸的作用,不太可能会进行大规模航线调整。”

近期,进入破产程序的韩进海运正陆续拍卖其航线、网络和船舶资产。对此,丁泽娟坦言:“船舶方面,韩进海运的租赁船舶退租至船东,马士基航运刚好租了几艘,但这与韩进海运无关,我们正需要同等规模的船舶,与船东直接进行接洽。至于其他资产,目前并没听到其他计划。”

投资回报率+市场占有率

三季度,马士基航运货量同比增长11%(见图2),实现市场份额的增长。究其原因,马士基航运认为,主要是因韩进海运申请破产保护带来的货量增加,及越来越多的客户希望与财务状况稳健的班轮公司合作,同时,也由于东向航线货量的增加。

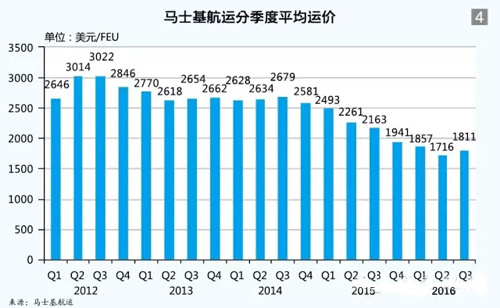

三季度,马士基航运单箱成本同比下降13.8%(见图3),但货量增长和单箱成本降低并没因此而盈利(因为运价过度低迷)。三季度,马士基航运的平均运价同比下降16%(见图4),由此导致三季度营业收入同比下降11%至53.59亿美元。

即便如此,马士基航运在业内同行中依然占据优势,其二季度的息税前利润比业内同行高8%。

由此带来的一个问题是,对马士基航运而言,究竟是投资回报率重要,还是市场占有率重要?丁泽娟对此表示:“没有一家企业会只看其中一个方面,如果只需省成本,很简单,关门就可以了;如果只需市场份额,也容易,大把投钱就行,压价也可以做到。为什么企业经营有好有坏呢,其实就是两方面平衡的问题,而且这种平衡的特点是动态的。班轮公司除了要有长远规划,还需经营上的灵活性,此外对市场形势的判断也很重要。”

对于市场所关注的低运价问题,丁泽娟表示,影响运价的因素主要是两方面,一是运力供应;二是货量需求。从需求来说,未来两年的贸易增量应该还是低增长。从行业的特性来看,季节性因素也有一定影响。“当前市场运价走势是向好的,但从供需来看远未达到平衡。目前来看,四季度货量还不错,但要判断说从此走出低运价的困境,我觉得还为时过早。”此前,马士基航运首席财务官皮埃尔·达内特判断说:“有迹象表明运价已经触底反弹。与二季度相比,马士基航运三季度的运价有所回升,这是过去两年以来的运价首次回升。此外,我们预计更为平衡的供需比例将使航运业向更加可持续的方向发展。尽管如此,市场仍充满挑战。现今的运价水平仍不可持续,需求增长依旧缓慢。”

对于明年市场的预期,丁泽娟同样十分谨慎。她认为,全球主要市场的基本面没有发生扭转的迹象,主要经济体贸易量的增长依然是低单位数。此外,在一段时期里,市场还存在供需的结构性落差,到2018年之前市场新运力的增长依然可观。“基于市场基本面如此,对每家班轮公司而言,经营和定价策略显然要比市场预期更重要。”