中国物流与采购联合会发布的数据显示,今年一季度,伴随着国民经济结构的优化调整,加之季节性因素的影响,前两个月物流运行有所放缓,3月份小幅回升,整体上呈现“缓中趋稳”的发展态势,物流产业发展进入动力换挡期和转型关键期。

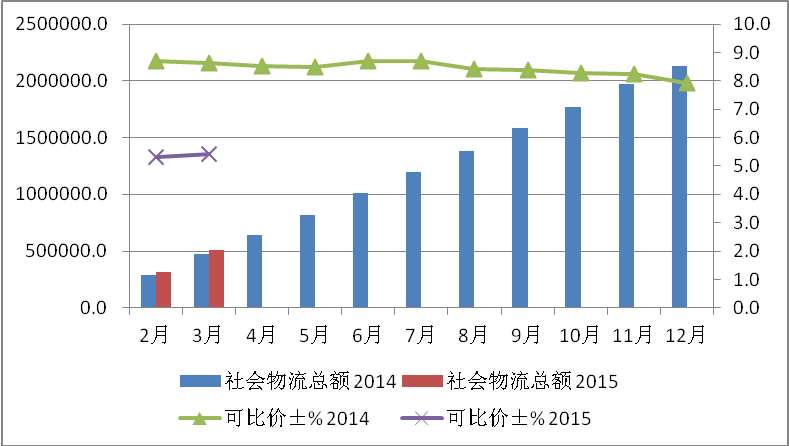

物流需求增势放缓,市场规模增速回落成为新常态。经过连续高速增长之后,我国物流运行增速自2012年以来一路放缓。社会物流总额增速由2011年的12.3%,降为2012年的9.8%,2013年的9.5%,2014年的7.9%。今年一季度,随着工业经济等物流需求端增速的放缓,物流市场规模增速进一步回落,全国社会物流总额为49.4万亿元,按可比价格计算,增长5.6%,增速比去年同期回落3.0个百分点。市场规模增速回落将成为物流运行的新常态,依靠规模扩张的增长模式已经难以持续。

物流运行效率提升,物流成本水平进入回落期。一季度,社会物流总费用 2.3万亿元,同比增长4.9%,保持低位增长。社会物流总费用与GDP的比率为16.6%,较去年同期下降0.2个百分点,反映出物流运行效率有所提升。目前,我国正处于经济转型加快调整的阶段,也是转变经济发展转变方式的关键时期,核心是通过物流模式的转型升级,提高经济运行效率、降低经济运行成本,实现质量型、效益型的经济发展模式,在这一阶段,物流成本水平将进入回落期。

同时也应看到,今年以来,物流企业盈利困难、物流价格持续低迷,显示出物流市场运行态势仍然偏弱,需要引起关注。

一是物流企业盈利困难。前两个月,物流企业利润出现下降,而成本保持增长,整体上企业经营较为困难。1-2月份,重点调查企业主营业务收入同比下降2.8%,主营业务利润同比下降18.6%,与此同时,主营业务成本不降反增,同比上升3.3%。

二是物流价格持续低迷。2015年一季度,物流服务价格持续低位运行,走势整体偏弱,物流服务价格指数连续3个月位于50%以下。从公路运价来看, 3月末,国内公路物流运价总指数为103.3点,虽较年初回升约2.4个百分点,但与上年同期相比仍处于较低水平。一季度,国内公路运价总指数平均为101.8点,同比下降5.3%。从海运市场看,一季度中国沿海(散货)综合运价指数平均为856.0点,同比下降22.5%。其中,煤炭运价指数下跌,金属矿石、粮食运价指数低位震荡,原油、成品油运价指数保持平稳。

从后期走势看,物流市场仍将保持平稳运行,有利因素增多。一是“一带一路”等宏观政策助推物流需求增长,中西部地区以及国际物流需求将成为新的增长动力;二是“互联网+”加速发展为行业提供创新动力(310328),通过落实“互联网+”这一新兴战略,物流行业可以打破原有的封闭式、粗放式的发展格局,形成一种资源共享、优势互补、互利共赢的市场机制,有利于社会化大生产与专业化流通的集约化经营优势发挥出巨大的功效。三是物流先行指标回升, 3月份中国物流业景气指数(LPI)为58%,比2月回升3.1个百分点,物流业新订单指数回升4.5个百分点,回升至59.8%,显示出,随着生产建设季节的到来,供应链上采购、生产和销售等经济活动趋于活跃,物流运行逐步进入稳中趋升的区间。总的来看,预计上半年社会物流需求增速较一季度有所回升,全国社会物流总额可比增长6.0%左右。

从全年来看,2015年是全面完成“十二五”规划的收官之年,也是贯彻国务院《物流业发展中长期规划》的第一年。物流相关企业应该密切关注市场变革和政府改革,着力于三个转变。

一是由“规模速度型”向“质量效益型”转变。伴随着市场竞争加剧,传统的依靠规模扩张获取增量收益的盈利模式受到挑战,物流业由规模速度型向质量效益型转变势在必行,具体体现为“五化”,企业品牌化、网络合理化、运营信息化、服务精益化、经营规范化。

二是由“物流服务商”向“供应链服务商”转变。国际上物流发展经历了实物配送、一体化物流和供应链管理三个阶段,国际物流巨头都以物流为基础,为合作企业提供有效的供应链管理解决方案。因此,通过拓展物流服务功能与增值服务,增强一体化物流服务能力,由“物流服务商”向“供应链服务商”转变,这是新常态下物流企业获取可持续竞争力的重要手段。

三是由“独立扩张”向“联动融合发展”转变。当前,物流与制造、商贸、金融走向深度融合,国内市场和国际市场一体化进程加快,在此背景下,物流企业要做大做强、乃至实现跨国发展,就需要和生产制造企业、商贸流通企业联动融合发展。通过建立战略联动关系,共同实施扩张战略和走出去战略,实现合作共赢。同时,物流业内部也应加强整合,进一步加快物流平台的发展,提升物流资源利用效率。