贾天琼

去年,世界经济复苏放缓,中国经济下行压力加大,航运造船产能双双过剩,造船行业加快调整转型步伐,业绩明显分化。

去年航运造船产能双过剩状态未改,在政策引导和市场倒逼下,造船企业加快调整转型步伐。整体来看,去年中国造船完工降幅收窄,新接订单出现回落,手持订单量保持平稳。

《2014年船舶工业行业发展情况报告》显示,去年中国造船完工3905万DWT,同比下降13.9 %;承接新船订单5995万DWT,同比下降14.2%。截至去年年底,手持订单量14890万DWT,同比增长13.7%。中国造船三大指标市场份额继续保持世界领先,造船完工量、新接订单量、手持订单量以总载重吨计分别占世界市场份额的41.7%、50.5%和47.1%,其中新接订单量同比提升2.6%。

根据上市船企2014年年报披露,在中国大陆、香港和台湾上市的14家船舶、海工企业共实现营业收入2565.70亿元,同比上升17%;净利润70.48亿元,同比增长21%。其中,亏损企业3家,除中海船舶(00651.HK)、华荣能源(01101.HK)今年仍未扭亏外,*ST舜船(002608.SZ)遭遇“黑天鹅”,业绩由盈转巨亏,净利润同比减少1563%;广船国际(600685.SH;00317.HK)则在国企军工整合背景下,业绩实现大幅增长。

业绩分化批量转型

去年,中国造船企业经济运行态势总体平稳,业绩表现有所分化。

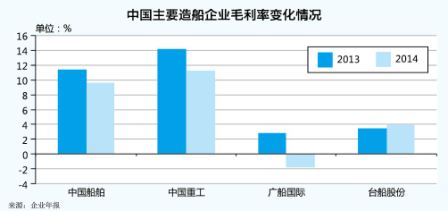

去年,中国船舶(600150.SH)实现营业收入283.24亿元,同比增长28%;实现净利润4419万元,同比上升12%,扣除非经常性损益后的净利润为-2.44亿元。其中,船舶造修实现营业收入167.17亿元,毛利率为8.30%,同比减少2.93个百分点;海洋工程营业收入48.43亿元,毛利率为8.36%,同比增加9.35个百分点;动力装备营业收入50.98亿元,毛利率12.26%,同比减少5.53个百分点;机电设备营业收入21.03亿元,毛利率为11.45%,同比减少4.20个百分点。

中国船舶去年共交付船舶48艘、595.56万DWT,同比减少2艘、52.36万DWT;修船完工销售360艘,同比减少36艘。海工平台完工交付3座,同比增加3座;海工修理项目完成3艘,同比增加2艘。

去年,中国重工(601989.SH)实现营业收入609.72亿元,同比增长19%;净利润22.76亿元,同比下降22%。国际造船市场深度调整,船舶行业需求不旺,前期承接的民船及能源交通装备产品价格有所下降,民用船舶及配套产品的盈利能力也随之下降,去年中国重工毛利率为11.25%,同比减少2.96个百分点。舰船制造、舰船装备等相关板块毛利率小幅下滑,但海洋经济板块毛利率则同比增加0.84个百分点。

需要指出的是,中国重工海洋工程板块占营业收入比重大幅提升,相应的船舶产品板块所占比重有所降低,去年交付海工平台、浮式生产储油卸油装置等产品达到13座。

去年,广船国际完成对龙穴造船的股权收购,南沙厂区生产逐步走上正轨,营业收入、工业总产值同比均明显增长。实现营业收入95.31亿元,同比增长129%;实现净利润1.52亿元,同比增长1014%,扣除非经常性损益后的净利润为-6.05亿元。其中,实现主营业务收入92.68亿元,同比增长66.57%;造船、海工业务贡献收入达82.68亿元,同比增长81.23%,占主营收入比重89.2%。

行业不景气下,民营造船企业首当其冲,再陷深寒。熔盛重工资不抵债,去年营业收入为-38.02亿元,同比减少383%;亏损77.55亿元,同比减亏11%,企业更名为“中国华荣能源股份有限公司”,正式谢幕。*ST舜船扭亏仅一年又陷巨亏,另因涉嫌违规,直接戴帽*ST,去年实现营业收入30.08亿元,同比减少8%;亏损18.08亿元,净利润同比大幅减少1981%。

主营船舶设计的民营造船企业——上海佳豪(300008.SZ)在进军天然气产业后,去年业绩表现大幅好转,实现营业收入8.47亿元,同比增长257%;净利润4591万元,同比增长283%。

造船设备行业亦有好转迹象。去年,亚星锚链(601890.SH)、*ST钢构(600072.SH)实现扭亏。其中,亚星锚链实现营业收入15.28亿元,净利润2988万元;*ST钢构实现营业收入9.80亿元,净利润1033万元。

台船股份(2208.TW)尽管营业收入同比略有减少,但盈利显著,去年实现净利润4.51亿元,同比增长高达399%,在10家传统造船上市企业中,盈利能力仅次于中国重工。

从去年年报数据不难看出,去年造船行业业绩分化明显,在行业低迷情况下,造船企业转型趋势明显。熔盛重工剥离造船资产,造船央企注入军工、海洋工程产业,民营船舶行业竞争实力明显下降。

从一季报来看,造船企业业绩又有回落。其中,中国船舶实现营业收入67.42亿元,同比增长13%,实现净利润1.24亿元,同比增长349.87%;中国重工实现营业收入89.92亿元,同比减少4.22%,实现净利润3.85亿元,同比减少47.39%;广船国际实现营业收入39.34亿元,同比增长15.18%,净利润亏损2.04亿元;*ST舜船实现营业收入6.21亿元,同比减少19.84%,亏损5586万元,同比减少602.48%。

新船订单大幅回落

造船市场萎缩,企业新接订单量大幅回落,手持订单同比持平。然而,受军工资产证券化驱动,大型国企军工、海工装备订单比重增长明显。

据克拉克森数据统计,去年全球新接订单量3969万修正总吨,同比减少18.43%,其中中国造船企业获得1531万修正总吨,同比减少23.10%,占据38.6%的市场份额,依旧占据全球第一。

中国船舶去年共承接新船订单61艘、899.32万DWT(2013年为108艘、1392.08万DWT);船舶修理合同金额12.26亿元(2013年为15.87亿元);自升式钻井平台4座(2013年为6座);动力业务合同金额达109.70亿元,同比增长130%;柴油机经营承接成效显著,累计承接389台、855万马力(2013年为189台、384万马力)。

中国重工去年共承接新增订单合同金额759.96亿元(2013年为1409.42亿元),截至去年年底,手持合同金额1369.77亿元(2013年为1393.54亿元)。中国重工以收购军工装备总装业务为契机,加快推进结构转型,产业结构发生变化。去年军工军贸和海洋经济产业收入比重接近40%,手持订单比重超过60%。但军工军贸和海洋经济产业、船舶制造和修理改装的新接订单同比大幅下滑。舰船装备的新接订单同比大增79.5%至172.92亿元,手持订单合同金额达到109.96亿元。

广船国际去年共承接船舶及海工产品18艘、259.82万DWT;非船业务合同金额15.81亿元,占比较小。

存货方面继续高速增长,根据去年年报数据,截至去年年底,3家造船国有企业去年存货合计590.52亿元,存货跌价准备达20.29亿元。

海工产业强势依旧

尽管去年下半年以来,国际油价持续下跌,但中国海工企业在整个造船行业中强势依旧。根据年报,4家海工类上市企业中有3家位居72家中国港航船上市企业净利润榜单前十位,其中,中海油服(601808.SH;02883.HK)位居榜首。

中海油服去年营业收入329.93亿元,同比增长18%;净利润达75.20亿元,同比增长12%;资产负债率由2008年的65.1%下降到45.5 %,债务结构趋于合理。其中,钻井板块装备规模有所扩大,实现营业收入173.9亿元,同比提高18.6%;油田技术板块实现营业收入95.3亿元,同比增长47.2%;船舶板块实现营业收入34.7亿元,同比增长6.7%;物探板块实现营业收入26.0亿元,同比减少12.5%。

海油工程(600583.SH)去年实现营业收入220.31亿元,同比增长8%;实现净利润42.67亿元,同比增长55%。其中,海洋工程行业实现营业收入208.01亿元,同比增长5.61%;毛利率为33.40%,同比增加9.49个百分点,存货较2013年年末减少 6.07 亿元,下降 35.37%。

中集集团(000039.SZ)去年实现营业收入700.71亿元,同比增长21%;实现净利润24.78亿元,同比增长14%。其中,海洋工程业务实现销售收入118.65亿元,同比增长69.94%;实现净利润500万元,同比增长101.69%。去年,中集集团共交付1座深水半潜式钻井平台及4座自升式钻井平台。

振华重工(600320.SH)去年实现营业收入250.69亿元,同比增长8%;实现净利润1.99亿元,同比增长43%。新签合同额51亿美元。其中,传统港机市场新签合同额27.54亿美元,同比上升6.36%;海工和钢构新签合同额为18.48亿美元,同比增长20.86%;其他自营及船舶运输合同等5亿美元。

在油价持续暴跌的背景下,海工装备新订单锐减,全球海洋工程装备市场下行态势明显,各类海工装备利用率普遍下降。中国海工企业承接的海工装备订单普遍存在价格较低、首付款比率低、部分订单船东无租约等问题。在油价暴跌、市场低迷的情况下,弃单风险明显加大,中国海工企业发展依旧任重道远。