在经济持续低迷、航运市场复苏艰难的背景下,散运企业为求生存,必须控成本。中国远洋、中海发展和中外运航运干散货运输及相关业务营业成本降幅同比分别达到16.0%、8.9%和12.1%。与之相反的是宁波海运成本不降反增

上半年,全球经济增速放缓,航运市场需求总体疲软,运力过剩局面延续,供求失衡无实质改善,运价普遍呈下行走势。中国散运市场需求持续低迷,上半年,上海航运交易所发布的沿海煤炭运价指数平均为525.44点,较去年同期的679.14点下降22.63 %;沿海散货综合运价指数屡次刷新历史最低纪录,跌至865.23点,同比下跌6.2%,较去年年底下跌3.9%。

市场持续低迷,散运企业共同的“默契”是通过控成本的方式求生存。

严控成本 以求减亏

上半年,波罗的海干散货运价指数平均为623点,同比下跌47%,创下全球金融危机以来最低水平。虽然国际燃油价格下降对改善经营状况有所帮助,但受航运市场运价低迷影响,航运企业依然承受巨大经营压力。

成本控制成“默契”

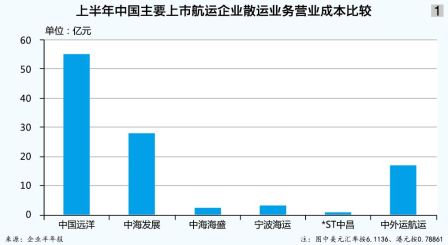

散运企业在持续低迷的市场环境下,通过控成本这一“节衣缩食”的方式求生存(见图1)。中国远洋(601919.SH;01919.HK)上半年干散货运输及相关业务营业成本合计54.83亿元,同比下降16.0%。成本的减少主要得益于运力减少和租金成本下降,使得船舶租赁费用同比减少5.69亿元至13.65亿元,降幅为29.4%。

中海发展(600026.SH;01138.HK)上半年散运业务成本为27.76亿元,同比减少8.9%。燃油费支出是航运企业成本控制的重中之重。上半年,中海发展发生燃油成本14.7亿元,同比下降36.1%,占主营业务成本的30.9%;燃油消耗量为53.8万吨,同比下降12.1%;平均燃油单耗为2.20公斤/千吨海里,同比下降18.2%。降本效果显著,主要是因为其采取经济航速、集中采购、锁油以及各项节能措施。

中外运航运(00368.HK)在半年报中表示,由于运价下降及租赁船舶成本减少,干散货运输的营运成本下降至16.99亿元(去年同期为19.33亿元),同比下降12.1%。其中,货物运输成本(主要包括运费开支)减少1.09亿元至3.83亿元;船舶经营租赁租金减少2.16亿元至3.39亿元。

勇利航运(1145.HK)总营业成本从去年上半年的6602万元减少至今年同期的3668.16万元,减少幅度为44%,主要是因为船队使用率下降令所耗可变成本减少所致。下半年,勇利航运将继续开发不同选项以降低成本。

与以上企业“控成本”主基调“不协调”的是,宁波海运(600798. SH)的成本却见长。上半年,宁波海运水路货物运输业务成本3.31亿元,同比增长12.70%,主要是因为船舶租赁费同比提高244.63%。宁波海运依托境外子公司平台,通过租入运力的方式,努力开拓进口煤炭运输业务,使得外协船租赁费大幅度提升。同时,燃料成本同比下降13.74%,主要是因为国际油价下降。

A股:整合和转型成基调

由于低迷态势成航运业的新常态,且短期内难以看到曙光,有的企业选择了整合,有的选择了转型和“离场”,也有的企业“还过得去”(见图2)。

国资改革下的重组

近期中远与中海两家集团的整合振动全球航运市场。

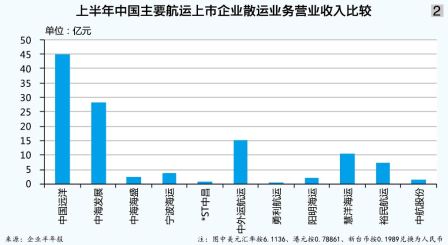

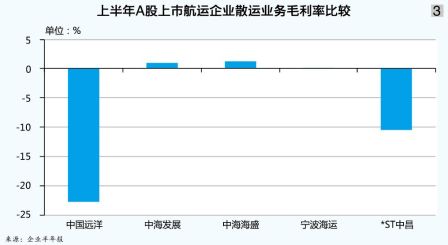

中远集团旗下的散运上市企业为中国远洋。中国远洋上半年干散货运输及相关业务实现营业收入44.64亿元,同比下降30.5%;营业毛利为-10.19亿元,毛利率为-22.8%,同比下降21.2%;完成干散货货运量7889万吨,同比下降12.4%;货运周转量为3576亿吨海里,同比下降14.5%。其中,煤炭承运量为2741万吨,同比下降21.9%;金属矿石承运量为3648万吨,同比增长3.2%;其它货物承运量为1500万吨,同比下降23.4%。散货船队规模方面,截至6月30日,中国远洋拥有干散货船220艘、2214.5万DWT,手持干散货船订单40艘、347.42万DWT。

中海集团旗下从事散运业务的上市企业为中海发展。上半年,中海发展干散货船队实现营业收入28.01亿元,同比下降19.3%;实现毛利率0.9%,同比上升12.1%。

虽然以上两家企业散运业务目前营业收入均下降,但是集团层面的整合令人对其未来充满遐想。

自8月5日开始停牌的宁波海运目前也正在筹划股权转让事宜。作为浙江省能源集团旗下的上市企业平台,宁波海运无疑将涉及国资改革。宁波海运半年报显示,上半年水运业务实现营业收入 3.86亿元,同比增长10.34%;通过外协船业务完成的运输收入同比增加3599.28万元,增长额占运输总收入的9.33%。

与此同时,宁波海运上半年归属于上市企业股东净利润同比增加953.78万元;实现主营业务毛利率同比提高0.57%,其中水路货物运输业务毛利率同比下降1.8%。主要原因之一是报告期内企业通过租赁外协船进行的进口煤运输业务毛利率较低,从而摊薄了企业整体运输业务毛利率。

航运资产和散运货量方面,截至6月底,宁波海运拥有散货轮17艘、80.80万DWT;上半年完成货运量970.90万吨,同比增长25.50%,完成货运周转量240.00亿吨公里,同比增长101.95%,货运量和货运周转量分别为年度计划的54.69%和73.02%(见图3)。

主营业务加速转型

中海海盛(600896.SH)上半年散运业务实现营业收入2.567亿元,同比下降17.77%;营业成本2.54亿元,同比减少11.42%;毛利率为1.18%,同比下降7.08%。

由于航运业持续不紧气,隶属于中海集团的中海海盛选择了转型,并已找好“下家”。6月4日,中海集团与上海览海上寿医疗产业有限公司(览海上寿)签署《关于转让中海(海南)海盛船务股份有限公司之股份转让协议》,中海集团将其持有的中海海盛8200万股A股股份转让给览海上寿,并于7月3日完成证券过户登记手续。权益变动后,览海上寿持有中海海盛8200万股股份,占中海海盛总股本的14.11%,成为中海海盛第一大股东;中海集团持有中海海盛7780.25万股股份,占中海海盛总股本的13.38%。

如果说中海海盛改行进入医疗行业,选择“离场”,那么*ST中昌(600242. SH)的转型方式则选择改变经营方式,由原来的以自有船队为主改变为以租赁船队为主的经营方式。

*ST中昌上半年散运业务实现营业收入7572.49万元,同比大幅下跌37.72%;毛利率为10.45%,同比下降7.25%;营业成本为8363.69万元,同比减少33.34%。

由于2013年、2014年连续两年净利润为负值,且2014年经审计的期末净资产为负值,*ST中昌的股票被实施退市风险警示。*ST中昌于8月21日发出股票存在暂停上市及退市风险的提示性公告,公告显示,行业不景气为业绩持续下滑的主要原因之一。*ST中昌将采取多项措施来应对被实施退市风险警示及退市风险,其中包括出售部分船舶资产以降低运营成本。

为了应对航运业持续低迷给企业带来的经营风险,*ST中昌将下属子公司中昌海运(上海)有限公司100%的股权及孙公司舟山市普陀中昌海运有限公司100%的股权出售给上海兴铭房地产有限公司。交易完成后,*ST中昌的经营业务未发生变更,经营方式由自有船舶(包括融资租赁船舶)为主、经营租赁船舶为辅经营干散货运输变更为以经营租赁船舶为主、自有船舶(包括融资租赁船舶)为辅经营干散货运输业务。目前船舶租赁市场价格较低,以经营租赁方式经营干散货运输能够有效降低固定资产的折旧成本,一定程度上可改善企业的经营业绩。

值得一提的是长航凤凰(000520. SZ)于8月份得以摘帽*ST,重新恢复原名长航凤凰。尽管如此,其并未在A股按时复牌,仍为停牌状态。据其公告,原因是7月30日长航凤凰原大股东中国长江航运(集团)总公司与天津顺航海运有限公司(顺航海运)签订《中国长江航运(集团)总公司与天津顺航海运有限公司关于长航凤凰股份有限公司之股份转让协议》,未来主营业务将从干散货运输转为疏浚工程。

H股:双双亏损

相较“形态各异”的内地上市散运企业,在香港上市的散运企业则显得“步伐一致”——双双亏损。

中外运航运上半年散运业务实现营业收入15.15亿元,同比下降21.6%。针对异常低迷的市场形势,中外运航运采取船东与运营相结合的经营模式,散运收入主要包括运费收入及租金收入。其中,运费收入11.88亿元(去年同期为12.68亿元);租金收入3.27亿元(去年同期为6.64亿元)。散货运输量和船队发展方面,实现业务量2097万吨。截至6月30日,拥有47艘自有船舶、342万DWT,平均船龄约为7.9年,较去年年底下降近两岁;总控制运力达103艘船舶,运载能力约为706万DWT。此外还有在建新船9 艘、 59万DWT,预期下半年起陆续交付。

相比中外运航运散运业绩21.6%的下滑幅度,勇利航运则是有过之而无不及。上半年,勇利航运散运业务实现营业收入1834.08万元,同比直线下降70%;毛损为1895.22万元(去年同期为550.22万元)。勇利航运干散货船队的最新吨位为约18.6万 DWT。

台股:有亏有盈

据本刊第18期《散运市场离上行“风口”太远》报道,去年全年,台湾4家上市散运企业收入均上涨,毛利和净利同比上升的企业超过半数。但是,今年上半年的业绩显示,有两家企业没能维持去年骄人的业绩,其中裕民航运(2606.TW)“栽跟头”最厉害。

慧洋海运(2637.TW)上半年散运业务实现营业收入10.5亿元,同比上升21.65%;实现毛利2.55亿元,同比上升45.69%。可谓为同期台湾上市散运企业中的佼佼者。

同期营业收入获得增长的还有中航股份(2612.TW),其散运业务实现营业收入1.5亿元,同比上升2.4%;实现毛利0.37亿元,同比下降7.85%。

与以上两家企业相比,阳明海运(2609.TW)和裕民航运就没那么“幸福”了。

阳明海运上半年散运业务实现营业收入为2.11亿元,同比下跌28.2%;实现毛利为负2.17亿元,同比下降3.55%。

裕民航运上半年散运业务实现营业收入为7.36亿元,同比下降15%;实现毛利0.31亿元,同比下跌125.5%。

续控成本 谋求生存

下半年,经济与贸易增速的放缓将给国内外航运业需求的增长带来一定压力,复苏步履仍显艰难。据克拉克森预测,下半年国际干散货海运贸易量将比上半年增长3.2%,同比增长1.7%。运力方面,随着新交付船舶继续保持低位,及老旧船拆解维持一定水平,下半年全球干散货运力的供给同比将增长2%左右,低于上半年2.7%的增长。下半年国际散运市场将好于上半年,但由于市场现有运力仍在高位,全面复苏尚需时日。

中海发展表示,下半年,首先将加快船队结构调整,制定船队中长期发展规划,做好老旧船舶处置和大型船舶的建造、接收工作。其次将坚持成本领先战略,不断提高运营效率与成本降控水平。进一步梳理成本管控中的关键环节与机制,强化燃油成本控制的评估、分析和决策机制,充分利用当前油价下跌的有利时机,科学合理地做好燃油锁定和采购工作。同时,将继续加强与供应商的沟通协调,争取在船员费用、船舶修理费、港口费用等成本项目的管控方面取得新的突破。

中外运航运表示,下半年将坚持船东与运营相结合的业务经营模式,强化成本控制,持续优化船队结构。凭借较低的船舶成本、现代化的船队以及成熟的网络布局,提升市场竞争力。

航运市场的好转依赖于多重因素共同推动,虽然短期内依然不容乐观,但随着散货船市场“抄底”投资热潮消退、运力拆解速度加快及中国政府宏观调控的支撑、“一带一路”及长江经济带战略构想实施带来的下游需求扩张等有利因素的影响,将给下半年散运市场带来一定的提振作用。