文/新浪财经意见领袖专栏作家 程实

值得重视的是,在全球博弈乱局之下,国际评级机构的评级偏误与外溢冲击将成为常态。为支持国内和全球经济的稳定复苏,中国需要积极履行大国职责,以长效化的预期管理消解常态化的负面冲击。

“浅明不见深理,近才不睹远体”。5月24日,穆迪将中国主权信用评级由Aa3下调至A1。从下调原因来看,此举依然延续了国际评级机构对中国经济的刻板偏见,夸大中国政府债务风险,曲解中国供给侧改革实践,进而产生了背离中国经济现实的评级偏误。本轮金融危机以来,中国作为全球经济的“稳定锚”,积极提供着逆周期的全球治理公共品。

因此,这一评级偏误虽然对中国经济本身影响有限,但是将大概率产生多层次的外溢冲击,加剧全球经济的顺周期波动,恶化全球复苏的中长期前景。有鉴于此,我们认为,在全球博弈乱局下,国际评级机构造成的评级偏误与外溢冲击将成为常态。长效化的预期管理有望消解常态化的负面冲击,有力支持中国和全球经济的长周期复苏。

评级偏误源于刻板偏见。对于三大国际评级机构而言,本次下调中国主权信用评级是1999年以来的首例。但是下调原因并无新意,依然沿用了政府债务高企、改革推进迟缓、经济增速下滑等针对中国经济的刻板偏见。这些偏见叠加国际评级机构的利益诉求,导致评级分析脱离中国经济现实,曲解中国政策实践,进而推导出严重偏误的评级判断:

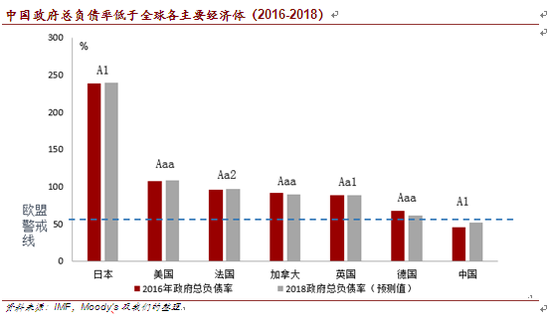

第一,刻板偏见夸大中国政府债务风险。在风险端,近年来中国政府负债水平虽然有所提升,但是债务总量占GDP的比重仍然较低,具有充裕的政策空间和相对优势。根据IMF预测数据,2018年中国政府总负债占GDP的比重为52%,不仅未触及欧盟60%的警戒线,亦明显低于日、美、德、法、英等主要发达国家的同期水平(详见附图)。

在风控端,与欧美国家的“小政府”不同,中国国有经济体量庞大,各级政府也持有充足的可变现资产,因而具备更高的实际偿债能力。并且,根据学理,解决政府债务问题的关键在于经济增长。当前中国经济增速既远高于发达国家,也远高于10年期国债收益率的绝对水平。

这不仅推动中国财政收入平稳增长,也使中国政府能够承受更大幅度的融资成本上升,进一步降低了债务违约的可能性。因此,无视上述差异,将欧美政府债务风险的标准生搬硬套于中国政府,必然盲目高估中国政府债务风险。

第二,刻板偏见曲解中国供给侧改革实践。一方面,国际评级机构误解中国政策搭配。危机十年的经验表明,传统的需求侧刺激已近瓶颈,全球经济的结构性问题亟待解决。因此,中国政府率先推进供给侧改革,提振全要素生产率,重塑经济长周期复苏动力。在此过程中,财政刺激仅作为适度扩大总需求的辅助手段,用以营造稳定的经济环境和良好的企业盈利空间,从而更快推进“三去一降一补”。

因此,债务水平的上升在速度和程度上都相对有限。国际评级机构囿于传统政策框架,以美国、日本等国家的大规模财政刺激来理解中国的政策创新,以致得出中国债务水平将持续上涨的谬论。

另一方面,国际评级机构误判供给侧改革进程。遵循供给侧改革的内生逻辑,“三去一降一补”首先落地,改革成本在前期集中释放,必然会造成暂时性的困难。但是,短期来看,由于政策搭配合理,去年至今中国经济反弹强劲,有效对冲了短期阵痛。

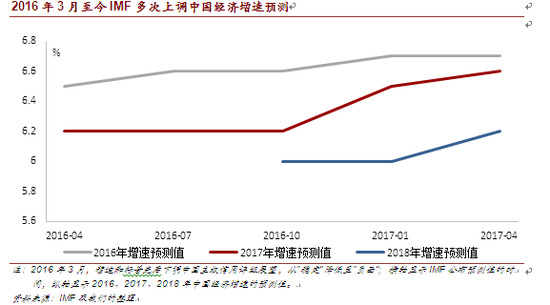

长期来看,目前“三去一降一补”已取得实质性成果,改革红利将渐次显现,助推中国经济“腾笼换鸟”、“凤凰涅槃”。国际评级机构聚焦短期阵痛,忽视长期红利,因此低估了供给侧改革下中国经济的中长期增长潜力。此类误判在去年就已经显现。去年三月,穆迪和标普先后下调中国评级展望。但是此后至今,中国经济走势不弱反强。在IMF的五次预测中,中国经济的预期增速获得4次调升,1次调平,表现大幅优于其他主要经济体(详见附图)。

评级偏误引发外溢冲击。国际金融危机后,中国成为全球经济的“稳定锚”,积极提供着逆周期的全球治理公共品。国际评级机构的评级偏误,虽然对于基本面稳健的中国经济影响有限,但是将大概率产生多层次的外溢冲击,加剧全球顺周期风险,拖累全球经济复苏。

第一,中国经济为全球贡献“逆周期”因子。宏观乱纪元中,全球经济复苏长期疲弱,经济政治风险相互交叠,经济全球化持续退潮。中国主动承担大国责任,积极提供全球治理的公共品,从三个方面降低了全球经济的顺周期波动。其一,中国持续推动全球治理新变革,与美国共同构成全球经济的“双核稳定器”。中国经济的稳定性资源,通过全球价值链条传导至世界范围,拉动全球贸易和投资的复苏。

其二,“一带一路”建设突破全球治理困局。基于“互联互通”和国际产能合作,“一带一路”加快要素流动和区域融合,消解沿线经济的结构性矛盾;开启“多元化”的全球化新浪潮,推动全球经济再平衡。其三,中国提出并践行“共商、共建、共享”的全球治理理念。这一新理念正逐步取代以邻为壑的“零和博弈”思维,加强了各国政策协同,抵制了民粹主义、保护主义和孤岛主义的冲击。

第二,评级偏误加剧全球“顺周期”风险。历史经验表明,国际评级机构的评级变化具有“顺周期”性,不仅无助于风险的前瞻预警,还会增强市场恐慌并放大周期波动。早在欧债危机中,三大国际评级机构就因此饱受欧盟批评。本次下调中国主权信用评级,同样带有鲜明的“顺周期”特征,损伤了中国与各国做出的“逆周期”努力,进一步扩大了全球经济复苏的不确定性。

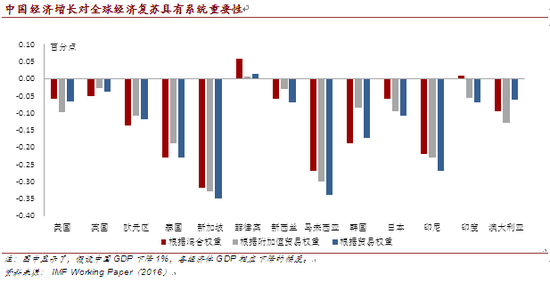

首先,由于中国经济具有系统重要性,唱衰中国经济,将严重冲击众多国家的经济增长预期,抑制全球经济的复苏。根据IMF的研究[1],如果中国经济增速下降1%,全球经济增长在短期内将损失0.23个百分点,亚太地区(除印度)也将受到0.06至0.17个百分点的增长损失(详见附图)。

其次,主权信用评级的下降,将抬升中资企业的海外融资成本。这一定程度上阻碍了中资企业“走出去”的步伐,限制了其对“一带一路”沿线经济的“造血”作用和稳定功能。最后,国际评级机构紧盯自身利益,损害全球经济复苏的整体利益;无视中国等新兴市场的经济现实,人为利用评级差异扭曲资本流向。此举将动摇各国在危机中的合作意愿,促使全球博弈重返以邻为壑的传统模式,加剧全球政治经济的冲突与振荡。

预期管理消解负面冲击。对于中国经济,评级偏误的负面冲击主要源于预期渠道:通过增强中国经济的外部看空压力,影响国内外资本流向,削弱中国经济转型升级的资本助力。今年初击溃人民币“贬值心魔”以来,中国政府已经探索出预期管理的有效措施。本次评级下调后,相关政府部门第一时间做出回应,与市场进行了充分沟通。由此至今,与内外债偿还能力挂钩的国债收益率、人民币汇率均无异常波动,表明市场预期已得到正确引导。

值得重视的是,在全球博弈乱局之下,国际评级机构的评级偏误与外溢冲击将成为常态。为支持国内和全球经济的稳定复苏,中国需要积极履行大国职责,以长效化的预期管理消解常态化的负面冲击。

第一,增强在全球治理中的引导能力。面对外部挑战,中国金融需要更加深入地参与全球治理,将经济实力转化为国际体系中的规则引导力和秩序影响力;同时,着力提高中资评级机构的业务能力和国际地位,破除对国际评级机构的过度依赖。

第二,优化政府与市场的信息交流机制。以市场语言加强政策解读,让市场更清晰地理解中国宏观政策搭配和供给侧改革进程;以开放透明的信息沟通,打破信息不对称性,消解外部看空压力,坚定市场对中国经济的正面预期。

参考文献

[1] Paul Cashin, Kamiar Mohaddes and Mehdi Raissi.China‘s Slowdown and Global Financial Market Volatility:Is World Growth Losing Out?[R].IMF Working Paper,2016,March.

本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。