一季度回顾

需求

粗钢产量全线反弹

金融危机爆发近10年后,全球经济迎来大范围复苏,全球制造业PMI自去年夏季以来持续走强,运量和贸易额均有所回升。得益于美国财政政策进一步扩张的预期,发达经济体经济状况有所改善,欧元区、英国和日本经济复苏好于预期。以中国、印度为首的新兴和发展中经济体经济增速仍保持较快水平,经历严重衰退的巴西、俄罗斯经济也逐步恢复发展动能。

1月份国际货币基金组织(IMF)预测,全球经济复苏动力正在增强,今年增速将达到3.4%,高于去年的3.1%。在全球经济回暖向好的背景下, 前两月,全球粗钢产量2.64亿吨,同比增长5.8%(去年同期为下降5.2%),其中中国、印度、美国、欧盟、日本等主要国家和地区粗钢产量全线反弹。前两月,中国粗钢产量1.29亿吨,同比增长5.8%(去年同期为下降5.7%)。

一季度,中国经济开局良好,今年PPP项目迎落地高峰,前两月,全国基础建设投资增速高达27.3%,增速同比增加12.3个百分点。据海关总署统计,前两月,中国累计进口铁矿石1.75亿吨,同比增长12.6%,增速同比增加6.2个百分点,进口单价平均为77.1美元/吨,同比增长74.2%。

从进口来源地分析,海关总署数据显示,前两月,从澳大利亚进口同比增长12.7%,同比增加10个百分点,占中国铁矿石进口总量的61.2%;从巴西进口同比增长1.7%(去年同期增速为31.6%),占中国铁矿石进口总量的20.8%。

煤炭进口大幅增长

一季度,中国煤炭进口大幅增长,但进口数量呈现逐月下行走势,同比增幅仍然显著。据海关总署统计,前两月,中国煤及褐煤进口4261万吨,同比增长48.5%(去年同期为下降10.2%)。从进口来源地来看,从澳大利亚、印尼两大主要进口来源地进口量同比大幅反弹;从蒙古进口煤炭数量屡创新高,海关总署数据显示,前两月,中国从印尼进口煤炭同比增长50.1%;从澳大利亚进口同比增长43.3%;从蒙古进口同比大幅大增177.2%,占中国煤炭进口份额的12.1%。

大豆进口大幅回升

一季度,中国食用油市场进入需求淡季,大豆现货压榨利润较去年年底大幅下滑,贸易商采购积极性下降,月度进口大豆到港量逐月走低,但同比增速仍较快。据海关总署统计,前两月,中国大豆进口1319万吨,同比增长29.8%。前两月,大豆进口主要来自美国,同比增长31.5%,美国大豆占中国大豆进口总量的84.9%,占比稳中有升;从巴西进口同比增长5.9%,占中国大豆进口总量的7.1%,占比稳中有降。

镍矿进口止跌回升

受菲律宾关停部分镍矿矿山影响,中国从菲律宾进口的镍矿停滞不前。相反,印尼有条件部分放开镍矿出口以及新喀里多尼亚对中国出口量激增,共同推动中国镍矿进口量同比止跌回升。海关总署数据显示,前两月,中国进口镍矿217.6万吨,同比增长13.8%(去年同期为下降20.8%)。

运力

新船交付同比减少

一季度,新船总交付量同比减少,仅巴拿马型船继续增长,但涨幅明显收窄,其余船型均不同程度减少,其中灵便型船降幅最大。克拉克森数据显示,前3月,全球交付干散货运力1665万DWT,同比下降8.2%。分船型来看,海岬型船交付712万DWT,同比下降9.4%,占全部干散货船交付量的42.8%。

船舶拆解总量锐减

受益于市场修复性上涨,一季度,总拆解量锐减,各船型拆解量全线下滑,且同比降幅均超五成。据克拉克森统计,前3月,全球共拆解干散货船442万DWT,同比下降68.4%,占干散货新船交付量的26.5%。分船型看,海岬型船拆解量最大,前3月共拆解257万DWT,同比下降65.5%;其余三种船型拆解量均不足百万DWT。

运力增速整体加快

一季度,干散货船拆解量占交付量比例锐减五成多,四种船型运力均呈现增长态势,运力增速整体加快。据克拉克森数据,截至3月底,全球干散货运力共计8.06亿DWT,较年初增长1.54%,增速同比增加1.1个百分点。分船型来看,超灵便型船运力较年初增长1.8%;巴拿马型船和海岬型船运力较年初分别增长1.73%和1.43%(见表)。

运价

市场呈“V”型反转

一季度,以铁矿石、煤炭为主的大宗商品进出口贸易量回升,但受亚洲地区传统假日的影响,国际干散货运输市场先抑后扬,且波动幅度之剧烈近年少见,而市场租金平均水平明显好于去年同期。波罗的海干散货综合运价指数于2月14日下探至年内最底的685点,随后大幅反弹,3月29日报收1338点,为年内最高点,3月31日报1297点,季度平均为945点,同比大增163.5%。

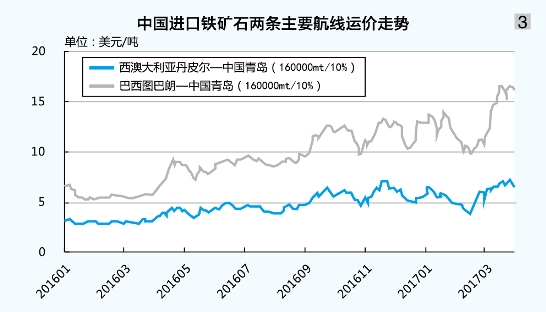

一季度,中国进口干散货运输市场行情先抑后扬。1月份延续去年年底下探走势,但2、3月份大幅反弹,且反弹幅度创出近年新高。2、3月份,节后季节性需求回暖,进口铁矿石和钢材价格暴涨,以进口铁矿石和煤炭为主的散货运价强劲反弹,中国进口干散货运价指数(CDFI)创近年来新高。3月31日CDFI报收963.75点、运价指数为790.67点、租金指数为1223.37点,同比分别飙升188.7%、118.1%和320.8%(见图1)。季度均值分别为707.20点、656.76点和782.86点,同比分别增长134.2%、91.9%和226.8%。

海岬型船先抑后扬

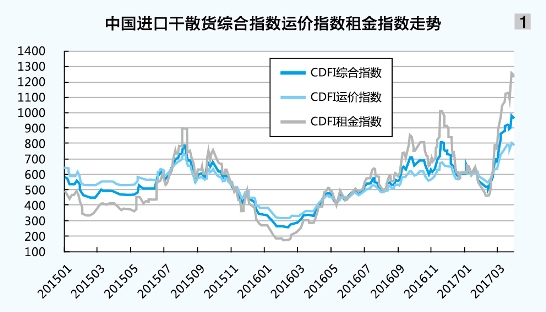

一季度,海岬型船市场行情好于预期,租金、运价先抑后扬,平均水平环比、同比均增长。从运力来看,尽管海岬型船运力增速有所抬头,但从市场需求来看,受中国经济形势回暖支撑,铁矿石、煤炭等原材料需求稳健,现货市场运输需求强劲。受春节因素影响,太平洋市场海岬型船日租金自年初1万美元附近快速回落至2月15日的年内低点2900美元。后半季度,国际干散货运输市场迎来小阳春,船运成交活跃,日租金急速飙升至季末1.8万美元上方,创近年新高。3月31日,中国北方/澳大利亚往返航线日租金为16750美元;季度均值为10433美元,同比暴涨361.9%(见图2)。

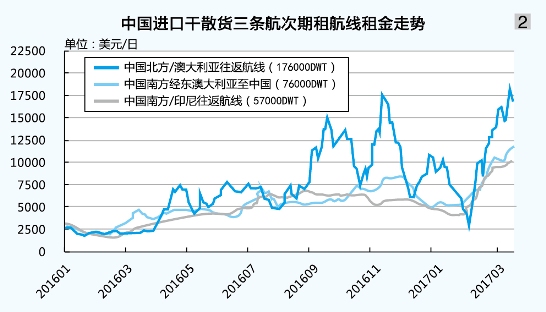

程租航线:一季度西澳丹皮尔至青岛航线运价先抑后扬。春节前,市场参与者陆续离场,行情直转之下,运价跌落至年内低点3.880美元/吨;春节后季节性需求回暖,钢材价格持续大涨,带动铁矿石需求上升;此外,澳洲天气好转,港口重启,运价强劲反弹,西澳至青岛航线运价回升至7.205美元/吨的17个月来新高。3月31日,澳大利亚丹皮尔至青岛航线运价为6.585美元/吨,较年初增长18.4%;季度均值为5.971美元/吨,同比增长92.7%。大西洋市场,上半季度,巴西图巴朗至青岛航线运价跟随西澳市场于2月16日跌破10美元/吨,下半季度,巴西和南非出货加快,租家极其活跃,之前大量运力集中在太平洋市场,大西洋市场即期运力有限,运价快速反弹,巴西图巴朗至青岛航线运价升至3月28日的16.709美元/吨,创27个月来新高。从西澳和巴西铁矿石出口量来看,一季度,两地出口总量同比分别增长4.2%和6.8%,增速同比有所加快,现货市场成交好于去年,铁矿石运输航线成交量价齐升。3月31日,巴西图巴朗至青岛航线运价为16.289美元/吨,较年初增长25.9%;季度均值为13.061美元/吨,同比增长129.5%(见图3)。