上半年回顾

国际市场

经济形势低迷,运需增长缓慢

全球经济增长势头减缓,且因各类风险事件层出不穷而日益脆弱。据国际货币基金组织最新预测,今年全球经济增速为3.1%,较之前的预测下调0.1个百分点。据克拉克森预计,上半年全球集装箱运量约为8930万TEU,同比微增0.5%,增速同比大幅放缓7.7个百分点。

运力增长放缓,大船趋势依旧

全球集装箱船舶运力增长放缓。据克拉克森统计,截至6月底,全球全集装箱船为5221艘、1996.2万TEU,较去年年底增长1.1%,增速较去年年底放缓1.4个百分点,显示运力高速扩张时期已经过去。在所有集装箱船运力中,8000TEU以上型船占比达43.1%,较去年年底增加1.3个百分点,船舶大型化趋势进一步显现。

船舶拆解量大幅上升。截至6月底,船舶拆解量达到27.1万TEU,同比大幅增长213.2%。拆解量的大幅上升,预示着短期内船东对集运市场前景不太乐观,不愿选择保留运力期待市场反弹,而是将多余运力送厂拆解。

闲置运力规模和比例均保持高位。据Alphaliner统计,前5月,全球平均闲置运力占总运力比例为7.4%,同比大幅增加6.0个百分点。截至5月底,闲置运力规模超过100万TEU,占比为5.1%。

租赁市场受累,租金弱势下跌

集装箱船租赁市场处于弱势下跌状态,总体市场租金水平与年初相比小幅下滑,跌幅有所放缓。各船型租金水平均有所下降,其中2000~3000TEU型船降幅较大,为50%左右。

由于集运市场行情惨淡,拖累租赁市场,船舶租金水平自去年下半年起开始走低,跌势一直延续到今年上半年。另外,之前因亚洲区域市场需求旺盛而租金涨幅较大的中小船型也由于中国、日本、东南亚等地区出口放缓,租金水平领跌各船型。

中国市场

进出口贸易额双降

上半年,中国进出口总值为17126.7亿美元,同比下跌8.7%。其中,出口9854.8亿美元,同比下降7.7%;进口7271.9亿美元,同比下降10.2%。贸易顺差2582.9亿美元。

港口生产保持增长

港口集装箱吞吐量继续保持增长态势,但增速进一步放缓,上半年全国规模以上港口集装箱吞吐量10532.6万TEU,同比增长2.5%,增速同比减少3.6个百分点。其中,沿海港口9427.2万TEU,同比增长2.4%;内河港口1105.4万TEU,同比增长3.9%。

集装箱运价单边下滑

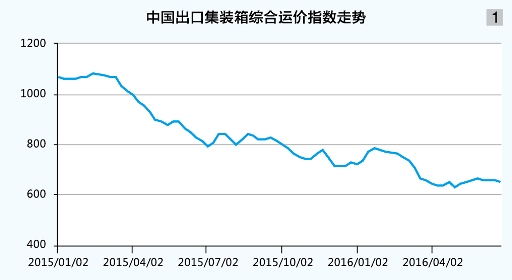

集运市场受运力过剩和需求不足的双重打压,行情依旧十分低迷。多条航线市场运价均处在下行通道,并创下历史低位。6月24日,上海航运交易所发布的中国出口集装箱综合运价指数为651.59点,较年初下跌9.9%,上半年市场运价平均为692.21点,同比下跌28.9%(见图1);上海出口集装箱综合运价指数(SCFI)为550.64点,较年初下跌26.2%,上半年市场运价平均为533.82点,同比大幅下跌35.8%。

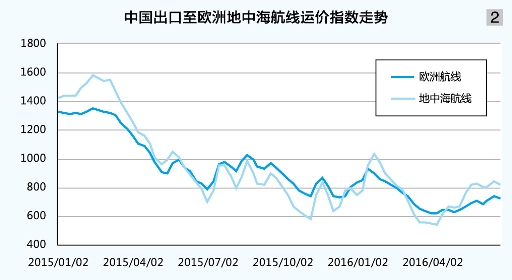

欧洲航线:运价低位徘徊。年初,欧元区经济恢复疲软,运力一直处于高位,导致供需基本面恶化,运价未能企稳,呈冲高回落态势。节后,运输需求恢复速度缓慢,供需关系持续低迷,班轮公司迫于市场基本面的压力,无法顺利推动运价上涨计划。二季度,运输需求有所恢复,运价开始企稳,但由于市场始终处于运力过剩的状态,运价缺乏上涨基础。6月24日,上海航运交易所发布的中国出口至欧洲航线运价指数为725.84点,较年初下跌13.2%;上半年平均为731.87点,同比大幅下跌35.5%。

地中海航线:运价总体走势与欧洲航线类似。各国经济发展不如欧洲其他国家,拖累地中海航线市场运输需求,加之运力过剩对运价走势造成下行压力,运价在低位企稳后,处于区间波动。上海航运交易所发布的中国出口至地中海航线运价指数上半年平均为755.88点,同比大跌38.7%(见图2)。

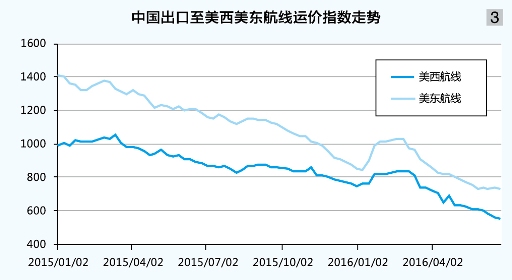

北美航线:运价一路下跌,创近年历史新低。美国经济总体平稳,但波动有所增加,带动北美航线运输需求稳中有升。运力方面,各大航运联盟在北美航线持续投入运力,据Alphaliner统计,截至6月初,远东至北美航线运力较去年年底上升4.5%,为三大主干航线中唯一增长的航线,供过于求的局面有所加剧。除了在春节前的运输高峰期,班轮公司推动运价上涨外,绝大多数时间运价处于下行通道。6月24日,上海航运交易所发布的中国出口至美西、美东航线运价指数分别为552.27点、732.78点,较年初分别下跌26.0%、14.2%;上半年平均分别为706.25点、806.08点,同比分别下跌27.3%、33.4%(见图3)。

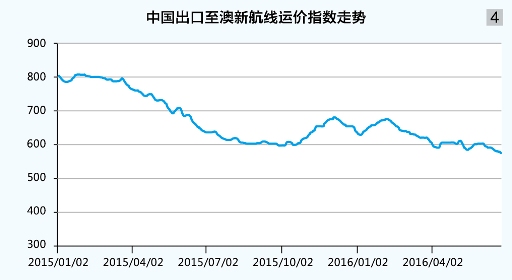

澳新航线:市场长期低迷,运价低位震荡。虽然多数班轮公司于1月初陆续提涨运价,但因缺少货量支撑,运价在春节前小高峰仅获小幅提振。节后货量陷入低迷,班轮公司采取相应运力收缩措施,但供需关系依然疲软,市场运价逐周下降。由于运力过剩较为严重,班轮公司多次试图推涨运价,但效果不佳,运价始终在低位震荡。6月24日,上海航运交易所发布的中国出口至澳新航线运价指数为576.01点,较年初下跌7.9%;上半年平均为615.12点,同比下跌18.0%(见图4)。

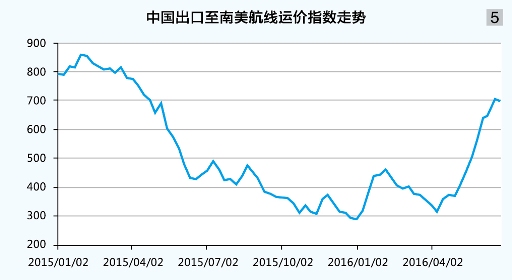

南美航线:运力有效控制,运价低位反弹。因当地主要经济体巴西、阿根廷经济持续低迷,消费需求不足拖累运输需求的恢复速度,市场货量长期维持在低位。春节前运输高峰支持年初运价一度反弹至近400美元/TEU,但随即快速下跌,市场平均运价于2月中旬一度跌至100美元/TEU以下,创SCFI发布以来新低。之后得益于基本面的改善,班轮公司多次提升运价,运价水平稳步回升。6月24日,上海航运交易所发布的中国出口至南美航线运价指数为699.6点,较年初大幅上涨141.3%;上半年平均为441.64点,同比下跌37.1%(见图5)。

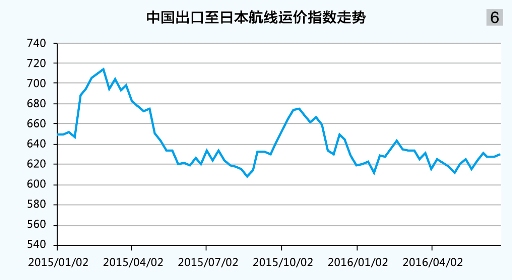

日本航线:运输需求不足,运价低位徘徊。受中日贸易总额逐年下降影响,市场总体运输需求始终处于低迷态势。由于运力过剩,供需关系相当疲软,班轮公司在年初传统运输旺季推动运价上涨,但涨势弱于去年同期,且于节后开始回落。受到需求低迷拖累,市场运价低位徘徊。上海航运交易所发布的中国出口至日本航线运价指数上半年平均为629.29点,同比下跌5.7%(见图6)。

内贸市场增速回升

内支线运输继续增长。据上海航运交易所不完全统计,上半年,全国前20大内支线港口完成集装箱吞吐量949.7万TEU,同比增长9.2%,增速同比增加1.8个百分点,其中深圳港和广州港同比分别增长6.6%和2.9%。

内贸集装箱运输市场继续增长。上半年,全国前20大集装箱港口内贸集装箱吞吐量为3047.2万TEU,同比增长5.0%。分地区看,华北地区增速同比有所放缓;华东地区增长明显。

下半年展望

国际市场

在世界经济贸易总体平稳的背景下,全球集装箱运输需求增幅也将扩大。据克拉克森预测,今年全球集装箱海运量约为1.82亿TEU,同比增长3.8%,增速同比增加1.5个百分点。其中,太平洋航线运量约为2360万TEU,同比增长3.5%,增速同比增加0.8个百分点;亚欧航线运量约为2250万TEU,同比增长3.2%,增速由负转正。

运力增速放缓,大船占比扩大。据克拉克森统计,截至7月1日,全球全集装箱船总订单量为423艘、339.7万TEU,约占现有船队规模的17.0%,同比减少约3.2个百分点。从交付期看,预计7—12月交付的运力约达81.1万TEU,约占现有船队规模的4.1%,同比减少约1.2个百分点,反映出下半年新船交付压力同比有所减弱。如果这些运力全部如期交付,且不考虑船舶拆解量和推迟交付,预计今年运力将达2077.3万TEU,同比增长5.2%。

受运输市场需求低迷、现有运力存量不断膨胀以及近几年拆船价格下降等因素影响,下半年船东可能加速淘汰老旧船舶。根据上半年拆解量推算,全年船舶拆解量约为50.9万TEU,同比增长164.3%。此外,考虑到目前已经较为庞大的运力基数,预计下半年将有部分运力推迟交付。如果考虑这些因素,预计年底集装箱船运力约为2020.7万TEU,同比增长2.4%,增速同比大幅减少5.7个百分点(见表1)。其中,8000~12000TEU型船运力约为515.0万TEU,同比增长7.4%;12000TEU以上型船运力约为396.0万TEU,同比增长14.6%,上述两船型合计运力占船队规模比重约达45.1%,同比增加3.3个百分点。

供需矛盾略缓,反弹阻力仍存。今年全球集运市场需求增速可能高于船队规模增速,但由于此前市场运力存量基数较大,因此可用运力规模大于需求的基本面仍将延续,预计市场行情上升空间较为有限,尤其是8000TEU以上型船运力增速明显高于其适航的东西向主干航线需求增速,主干航线运力过剩的状况难有根本转变,将可能削弱市场行情上升动力(见表2)。据德鲁里预测,今年东西向主干航线正向运力增幅约为1.0%,而需求增幅约为3.2%,供需失衡将有所缓和;主干航线正向船舶平均舱位利用率约为89.8%,同比增加1.9个百分点,不过仍低于2014年3.8个百分点。新兴市场航线方面,受部分大型新兴经济体去年以来增速放缓、一些国家和地区甚至陷入衰退的影响,运输需求增长势头不强,对运力的吸收能力可能尚不及往年,主干航线运力过剩的溢出效应将有所放大,班轮公司对运力调配的控制将成为影响行情走势的主要因素。

从市场竞争结构看,目前市场总体集中度已开始显现出提升迹象。截至5月底,班轮市场集中度CR4由年初的41.3%上升至44.6%, CR8由56.7%上升至59.8%。

从各主要航运联盟在远东至欧洲、远东至北美两大主干航线上的运力占比看,上半年四大航运联盟的市场占比基本稳定。下半年,由于新船交付规模有所放缓,对各班轮公司运力份额变化的影响不大,如果目前的航运联盟协议维持至年底,主干航线竞争格局将可能延续。

长期来看,市场集中度的提升必将提升班轮公司对价格的影响力,市场主体数量的减少将削弱市场竞争的激烈程度,班轮公司对未来市场运价的影响力可能有所增强。随着现有航运联盟协议的到期,旧联盟可能解散,新联盟将会形成,预计届时东西向主干航线运力份额将会发生较大变化。

中国市场

素有“对外贸易风向标”之称的中国进出口商品交易会成交情况预示着下半年形势的复杂严峻。根据第119届春季广交会成交统计,本届广交会出口成交额280.84亿美元,同比增长0.1%,出现止跌企稳迹象。但成交订单中,6个月以内的中短单占比居高不下,达到82.4%,长单占比依然偏低,仅为17.6%,反映出货主企业对未来经济发展形势的信心依然有限。总体而言,今年中国外贸发展的外部环境不确定性较大,国际集装箱出口运输需求增速将较为平缓。

今年,由于中国总体对外贸易形势依然严峻,且目前国际集装箱船队规模存量较大,集运市场总体可用运力规模供大于求的局面将难以改变,对行情上升的支撑力度相对不足。下半年传统旺季,如果班轮公司能够延续上半年的运力控制策略,将为市场行情的提升创造较为有利的环境。

欧地航线:预计中国对欧洲出口集装箱运输需求增长幅度较为有限。据德鲁里预计,今年西北欧、地中海航线西行运输需求约为1482.7万TEU,同比仅增长2.0%,与2014年相比下降1.3%,增速虽然同比出现由负转正,但与2014年相比仍减少5.0个百分点。运力方面,据Alphaliner统计,在今年计划交付的新船中,13300~18000TEU型船、18000TEU以上型船累计运力规模分别为27.6万TEU、25.1万TEU,同比分别下降35.1%、34.0%,反映新下水适航船舶的交付压力明显较小。三季度为传统出货高峰期,运输需求有望较二季度稳步提升,届时班轮公司如果能够延续上半年以来较为严格的运力控制措施,将为市场运价上升创造一定空间;四季度传统淡季,运输需求将进入下行通道,供大于求的矛盾可能较为突出,市场行情下行压力也将随之增强,且考虑到南欧诸国经济运行风险远大于核心国家,不排除西北欧、地中海航线运价分化的可能。

北美航线:中国对美国出口运输需求有望保持稳定增长。据德鲁里预测,今年太平洋航线东行运输需求约为1828.9万TEU,同比增长4.0%,较2014年增长9.6%。运力方面,虽然现阶段北美航线的有效运力规模存量已经较大,但供给增长的潜在风险同样存在,除下半年欧地航线运力升级所产生的溢出效应外,闲置运力也可能对未来北美航线有效运力规模产生较大影响。此外,巴拿马运河的拓宽,一些原本需要绕航苏伊士运河的船舶可能转航巴拿马运河,供大于求的局面难有根本转变,市场行情在很大程度上仍将受班轮公司运力策略影响。

南北航线:总体来看,今年南北航线运输需求可能表现较为低迷。随着下半年新造大船的陆续交付,如果主干航线运力加速升级换代,将可能加大闲置运力“开闸放水”的压力,供需基本面总体仍较为脆弱。此外,考虑到近两年来班轮运输业兼并潮所引发的市场结构变化,班轮公司在各区域间调配运力的影响力将进一步增强,运价震荡的可能性较大。

日本航线:今年日本经济增长缺乏实质动力,中国出口至日本集装箱运输需求增长乏力,加上日本航线长期以来的运力供给过剩局面,预计行情走势难有较大起色。

亚洲区域内航线:随着中国“一带一路”战略的扎实推进及亚投行业务的拓展,亚洲区域内经贸往来正日益活跃,带动运输需求增长不断提速。据克拉克森预测,今年亚洲区域内航线运输需求约为5130万TEU,同比增长4.1%。但考虑到亚洲区域内航线航程较短、船舶运力准入门槛相对较低,较易成为其他航线淘汰运力的进入对象,进而抵消需求增长带来的利好因素,市场竞争可能较为激烈。