徐伟

面对以PSA为首的竞争对手咄咄逼人的市场份额之争,HPH不甘将行业霸主之位拱手相让,采取稳增长、理资产、拓网络等措施,多管齐下打响港口运营保“位”战。

和记黄埔港口控股集团(HPH)港口网络遍及亚洲、中东、非洲、欧洲、美洲和澳洲等全球6大区域26个国家,拥有52个港口282个泊位。在世界10大繁忙港口中,HPH持有其中5个港口的重大权益,并参与投资、发展及营运,其旗舰企业——香港国际货柜码头有限公司是全球最大规模的私营集装箱码头经营商。

码头业务增长趋缓

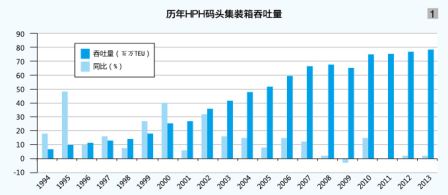

目前,HPH码头货物总吞吐量仍维持世界第一,但增速逐渐放缓。据统计,去年,HPH码头集装箱吞吐总量录得7830万TEU,位列全球码头运营商之首,但同比仅微增2%,涨幅相较2000、2006和2010年的40%、15%和15%相去甚远。从详细历史数据看,1994年至今的20年间,HPH码头集装箱吞吐量年增幅已从最初的48%左右跌至如今的2%上下,且近两年的增速明显落后于迪拜环球港务集团(DP World)和新加坡国际港务集团(PSA)(见图1)。

HPH码头集装箱吞吐量增速放缓带来港口收入增幅大为缩水,港口业务占比逐年下滑。从去年公布的财务状况来看,2005—2011年间,除2008—2009年,受国际金融危机影响,集装箱吞吐量增速下滑,港口及相关业务收入随之下滑,甚至负增长外,其港口收入同比增速一直维持在10%~15%,然而近两年同比增速再次急转直下,从2011年的12%急降至2012年的3%和2013年的4%。从HPH历年港口及相关业务收入占总收入的比重来看,这一比重也在逐渐下滑。

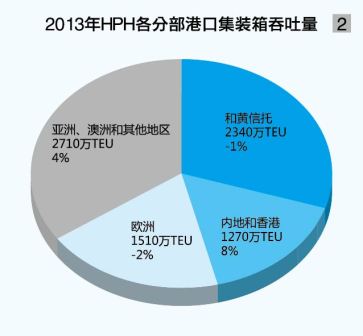

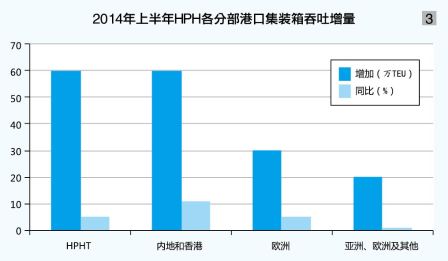

尽管HPH码头整体箱量增速放缓,但其在内地和香港的港口吞吐量增幅仍为各分部之首。去年和今年上半年,上述地区码头箱量同比涨幅分别达到8%(或94万TEU)和11%(或60万TEU)(见图2、图3)。

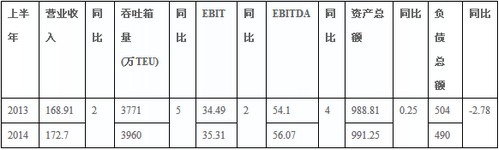

上半年HPH码头吞吐量增幅扩大,带动其总体营收见涨。上半年,HPH港口及相关服务部门的集装箱吞吐量录得3960万TEU,同比增长5%;营业收入达到172.7亿港元,同比增长2%。未计利息、税项、折旧及摊销前的利润(EBITDA)与息税前利润(EBIT)分别录得56.07亿港元和35.31亿港元,同比分别上涨4%和2%。

下半年,HPH将新增2个泊位,全年有6个泊位的净增长,至年底将共有284个营运泊位。随着新泊位和港口在投入商业运作后约两三年达到全面运作阶段,预计未来数年吞吐量和营收都将稳步上扬。

分拆上市未达预期

为摆脱业绩下滑的颓势,并改善港口业务盈利能力,2011年3月,HPH将其香港及盐田的深水港业务分拆成和记港口控股信托(HPHT),成为全球首项公开交易的集装箱码头信托,并成功于新加坡交易所主板上市。作为新成立的公开买卖实体,HPHT持有、营运与发展HPH于广东、香港和澳门现有与未来的所有深水集装箱港业务。

HPH推出它的金融工具——HPHT,目的是在首次公开募股中通过股票买卖获资60亿美元。当时的招股说明书表示,盐田港还有很大的扩展空间,另有3个新泊位将在2015年开放。如果需求较大,这个被称为“东港”的项目还有备用的二期,即在围海造地的区域建设9个泊位。据悉,该工程相当于购买4~5个港口,所以需要扩张信托基金。

不过,美国战略环境咨询公司下属港口咨询子公司GHK总经理Beard表示,珠三角集装箱码头有100万~150万TEU吞吐能力过剩。HPHT所含资产中,珠三角2个最大的深水码头与南沙港、赤湾港(也属于HPH,未纳入HPHT)及招商局旗下的香港码头相比,利用率较低。因而,从港口和航运的角度来看,该募股象征着不太乐观的趋势。

HPHT在新加坡的上市导致HPH对盐田等港口的实际权益被稀释,权益吞吐量排名仍屈居PSA之后,盈利能力退居第三。据德鲁里统计,2011年HPH的EBITDA仅为12.71亿美元,同比下降36.5%,退居DP World和PSA之后。两年后,HPHT经营的港口货物吞吐量同比下降1%,收入同比增幅仅为1%,低于市场预期的3%。受香港国际集装箱码头及中远-国际集装箱码头劳工和其他运营成本增加拖累,HPHT的EBITDA和EBIT仍分别出现4%和10%的同比下滑。HPHT在新加坡股票交易市场的声明中表示,由于中转货物比例较高,导致香港港口每TEU的收入低于平均水平。HPHT盈利能力的下滑引发了业界对于“上市是否是和记黄埔使其资产价值最大化的最好途径”的大讨论。

港口布局有进有退

2008年至今,虽然贸易情况持续低迷,国际码头运营商却普遍保持较高利润。码头运营的高利润率固然不可忽视,但HPH对码头资产投资的严格控制和适时出售的“有所为有所不为”策略为其近三年来业绩企稳回升起到重要作用。

据统计,2011—2013年,HPH所拥有的港口资产吞吐能力稳步缓慢扩张,三年增幅平均仅为1.3%。据德鲁里预测,2012—2017年,HPH将再增加1140万TEU的吞吐能力,年均增幅仅为2%左右。由此可见,经济萧条期间,HPH较大规模收缩其扩张项目,从而储存资金,以便在经济复苏期间稳步扩张。

对于HPH来说,“收购与出售资产”永远只是其港口战略布局调整的一部分,高抛低吸,落袋为安成为其保本获利的利器。去年3月,HPHT以39亿港元从DP World手中收购亚洲货柜码头(ACT)全部股份,以提升葵青港区整体操作的灵活性及效率,加强其国际中转业务。摩根大通分析师Karen Li称,此次交易将扩大处理能力,缓解HPH在香港处理能力不足的问题。ACT与香港特区政府租约将于2047年6月底到期;其2012年和2013年集装箱总吞吐量分别为100万和110万TEU;录得税后利润为1.13亿元及5565万元,利润同比减少51%。然而,仅仅一年后,HPHT就将其ACT的60%股权出售给中远太平洋有限公司(40%)和中海码头发展(香港)有限公司(20%)。交易完成后,HPHT对ACT的持股降至40%,但仍可最多套现24.72亿元。HPH行政总裁严磊辉指出:“该交易属双赢,HPH与中远太平洋及中海集运合作,对企业而言是里程碑,相信有助于提升码头的营运效率。”

近几年,HPH投资的地理腹地不断拓展,尤其体现在新兴二线港口上。HPH相信,二线港口具有强大的吞吐能力,将在未来数年内快速增长而不会出现资源过剩和价格战的问题。尽管如此,HPH的发展计划也曾遇到阻碍,其首次进军美国港口市场的计划就未能如愿。然而,“东边不亮西边亮”,2012年年底,HPH与悉尼港务公司签约,发展及经营博塔尼港的3号码头,营运期限30年,成为HPH在全球经营的第50个码头,HPH终于成为全球第一个在世界五大洲均有码头项目的私人财团。

德鲁里港口码头高级分析师Neil Davidson表示,集装箱码头运营商市场表现高度活跃,业绩可圈可点,但后市仍存三大变数。首先,现金流短缺的班轮公司无奈出售更多码头股权或冲击港口所有权格局;其次,集装箱船舶大型化或倒逼码头作业方式改进和基础设施升级;最后,经济适度增长仍将带来集装箱货量大幅提升,进而对码头吞吐能力带来新的考验。