文/高江虹 周哲

作为“1+N”国企改革顶层设计方案中的一项重要工作,由国资委牵头制定的关于央企功能界定分类改革方案已初步完成,按照该方案,未来112户央企将被分为三类,分别为公益保障类、特定功能类和商业竞争类,且不同类型的央企未来的改革方向也各有重点。

|

|

|

事实上航运企业不能简单归并于某一类央企。其不同业务类型对应不同的功能,比如干散货和油轮属于服务国家战略、保障国家安全和国民经济运行为主要目标的,应归于特定功能类,但集装箱业务是以经济效益为主要目标,兼顾社会效益的,应归入商业竞争类。

总之,航运企业的兼并重组应遵循客观规律,差异化进行,既不能“一刀切”的大合并,也不能维持现有的散乱格局。

集装箱业务合并利大于弊

如果国资委对航运央企进行重组,航运央企中的集装箱板块重组会应是此轮重组中概率最大的事件。在集装箱方面,顺应全球班轮业船舶大型化、运营联盟化、经营网络化的趋势,扩大国有控股班轮公司的规模,优化船队结构,引入低碳环保的大型船舶,降低网络成本、航次成本和货运成本,以规模换取成本的优化,以市场份额换来网络的优化,是提升班轮运输国际竞争力的必然趋势,而这显然也符合国资委对航运央企的预期。

马士基作为全球集装箱班轮巨头,其经营能力的大幅改善主要来自于其网络成本的大幅优化和领先全球市场份额,根据集装箱权威研究机构Alphaliner统计,截至2014年12月31日,马士基班轮的市场份额占15.4%,中远集运和中海集运所占市场份额分别为4.4%和3.6%,而2014年上半年马士基的营业利润率为9.9%,高于中远集运和中海集运同期的0和-2%。占有全球市场份额8.7%的法国达菲,其营业利润率为4%,远超行业平均水平,而未上市的地中海航运虽然未公布其具体的经营业绩,但其快速扩张的运力规模令人叹为观止,按目前的订单量,地中海航运会在未来3年中总运力超过马士基班轮,以320万TEU的箱量称霸全球班轮业。

可见,班轮业发展的特性决定了班轮公司只有通过提升船舶大型化,占领市场份额,优化网络成本,才能立于不败之地,而国有的两家班轮公司中远集运和中海集运的总运力仅有约160万TEU,加上预订船舶也不足180TEU,即使两家班轮公司合并,其运力规模也会稍逊于排名第三的法国达菲。由此不难理解,在全球班轮业服务同质化、运力明显过剩的今天,为何船东还在预订1.8万以上的大船,甚至商船三井还在近期预订了一组2万TEU的大船。

显然,在全球最大的16家班轮公司占有90%以上市场份额的情况下,集装箱的集中度越来越高,班轮公司要想在激烈的全球竞争中立于不败,仅仅看当期的营业利润是意义不大的,而是应该瞄准市场份额,优化航线网络,降低单箱营运成本,最大限度的提升边际利润。中远集运和中海集运作为这一行业的两大国企,与其他在国内市场享有垄断地位的央企有着显然不同的经营环境,如果保留两家班轮公司现有的竞争态势,互相竞争、相互压价,对提升国有班轮公司在这一领域的国际竞争力没有好处。

这起合并会不会诞生垄断?其实不会。因为班轮业是中国最早开放的行业,市场化程度极高,即使中远、中海加起来,其运输的出口货量也就是与马士基相当,规模仅为全球第四。而在新兴市场、南北航线、区域航线上,两家国有公司一旦合并,能够集中资源,加强全球网络运营能力,则可以提升与世界前三大班轮巨头的抗衡能力。

至于在国内市场的竞争,从沿海运输的角度来讲,近年来,我国沿海和内河运输市场不断发展,大量的民营船公司和地方船公司涌入该行业,中远中海作为传统的大国企,其市场份额已经大幅度下降,由于市场化程度的极高,即使两家国企合并,其在沿海班轮运输领域能够获得的垄断地位也微乎其微,不会影响这一领域的市场竞争格局。

散货集中度非改革的重点

在中国经济转型、全球大宗商品低迷、船舶运力严重过剩的今天,散货海运业的复苏很难实现。好在,国家政策制定者看到了散货行业的特殊属性,作为国有散货运输船队,其对国家进口大宗商品的运输保障作用远远超过了在市场逐利的作用。

因此,看待散货行业的改革不能与集装箱相提并论,而应差异化地看,要把散货船队的经营纳入到功能性国企,从保障国家宏观经济和战略安全的层次来看,而非市场化的竞争主体。这样,就不难理解为什么在BDI持续创新低的今天,国有散货运输船队反而迎来了改革的机遇。

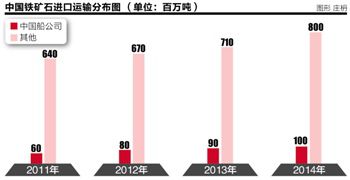

具体看,我国近年来对大宗商品的外部依存度不断上升。以铁矿石为例,全球13.4亿吨的铁矿石海运中,中国的进口量占9亿吨,大都由好望角型船运输,而中国船公司只承运了这庞大运量的9.8%。

虽然经济转型对钢铁企业带来压力,但相关数据显示,2015-2020年,中国的钢产量预计仍会从7.9亿吨增长至8.5亿吨,带动进口铁矿石的增量为一亿吨左右,而在相关政策支持下,这个增量部分大都会由国有海运公司承运,例如近期中国远洋、中海发展等4家国有船公司与巴西淡水河谷就40万吨船的谈判,预计第一期会涉及40条以上的该船型(即Valemax),合作形式将为新造船和现有船的长期运输协议(即COA),而淡水河谷在现在每年向中国供矿近1.5亿吨的基础上,预计到2019年会净提高1.2亿吨,其中有至少70艘Valemax的40万吨散货船将会与中国船公司进行长期运输协议的合作。

而航运公司方面,一方面可以利用国家拆旧造新的政策,获得低价造船的补贴,另一方便可以长期锁住25年的货源,在散货船25年的全折旧期里不必担心受制于BDI的波动,而坐享10%以上的净资产回报率,这对于传统大起大落,货运不稳、运力过剩的散货海运业务可以说是难得的机遇,国有控股航运应该抓住这一历史机遇。加大与货主的长协货,利用矿价大跌的机会,加强与上游矿商和下游钢铁企业的长期捆绑能力,以货订船,签订背靠背的运输协议,锁住长期货运协议的回报,从而提升我国进口矿由国有船公司的运输比例,服务于国家的经济安全。

顺着这个逻辑,目前中国远洋旗下的中散集团、中海发展和招商轮船旗下的散货船队,也可以进行有效整合,但是本报认为三家合成一家的必要性不大。可以采取将中国远洋的散货业务剥离出去,使其兼并中海集运的业务,成为集装箱的主体,而由中海发展接过中国远洋的散货业务,做强做大长期客户,优化船队结构,捆绑长期客户,同时,招商轮船保留其散货运输船队,形成两家国有船队的有序竞争。这样的安排,不仅可以实现散货船队的可持续性发展和战略保障作用,符合国家对央企的分类,又能发挥资本市场对此的认同,提升四家航运央企的市值。

国油国运:发挥三大央企的竞合作用

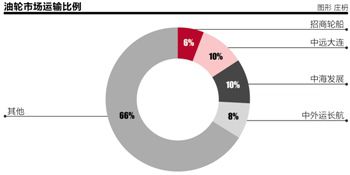

油轮方面,中国强调“国油国运”已经数年,并正在逐步提高“国油国运”的比例。但是2014年,中国从海运进口2.79亿吨原油,4大国有船队仅仅运输了其中的34%,远不如日本三家船公司运输其国内80%以上进口石油的体量。

目前,招商轮船、中海发展、中远大连、中外运四家油轮运输船队共控制60条VLCC,另还有在造订单29艘,而到2020年,我国海运进口原油将达到3.53亿吨,要满足80%由国有船队运输的话,则至少还需要59条VLCC。

这其中,国有油轮的并购整合已经在有序进行,招商轮船在并购了长航油运以后,其成立了China VLCC,掌控的大型油轮VLCC运力加上在造订单已超43艘,成为中国最大的油轮船队。而中远大连和中海发展也各占10%的进口原油运输份额,两家公司的VLCC运力加起来有30多条。

鉴于中远大连没有上市,从国企改革兼并重组的效率来讲,最佳的做法是将中远大连的油轮注入中海发展,提升中海发展这家上市公司的资本运作能力,通过增发新股融资低位造船,降低VLCC成本,并拿到更多的国有油公司的长期运输协议,与三桶油紧密捆绑。这样,再加之对LNG船队的整合,在能源资源运输船队方面,会形成中海发展与招商轮船两大国有船队有序竞争的局面。此举既可以服务于国家的能源运输安全,又可以把握好VLCC目前相对较高的运价,让利国有石油企业,换取长期运输协议,实现油轮的稳健和可持续性发展。

改革红利值得期待

据上文分析可见,航运企业在差异化的改革道路上实现重组兼并,有序优化国有控股船队,追求实现集装箱的规模化和散货、油运企业的战略属性,通过有效的资本运作,利用资本市场的资源,调整专业化船队,提升各个船队的国际竞争力和长期可持续发展能力,是既服务于国家经济发展的战略安全,又服务于国企深化改革大方向的明智之举。

而按照上述分析,在航运三大业务板块的重组中,中远集团和中海集团的业务互补性较强,整合重组的可能性比较高。成为本轮航运央企重组的重点。而招商局集团和中外运长航集团,从集团层面上来看,两家央企分属类型不一样,招商局集团属于金融业为主的央企,而中外运长航集团属于物流央企,双方只是在能源运输层面具有重组需求,而目前已经基本完成了双方油轮资产的重组。预计在集团层面不会有更进一步的重组计划。

不过,由于中远和中海两家集团的资产规模比较大,种类比较繁杂,分别涉及航运主业、物流码头、修造船工业以及其他的金融资产,而两家集团控制的境内外上市公司多达8家,因此重组工作会比较多,涉及上市公司的相当程序会相当复杂,并非简单的行政指令可以实现。由于境内外对上市公司的相关法规与合规监管要求非常复杂,两家企业的资产整合并非一朝一夕可以实现,需要一定时间。

尽管如此,两家主业相似度极高的航运央企,中远集团与中海集团的整合趋势是不会改变的。随着航运企业深化改革的大幕即将拉开,资本市场对此的期待也充分证明了这轮改革的逻辑是有科学性和前瞻性的。航运企业逆市转型,分享改革红利,这轮大戏值得期待。