经过两年多的沉寂,全球并购市场(兼并和收购)在2004年再度活跃起来。包括《华尔街日报》在内的许多主流经济媒体都乐观的认为,新一轮全球并购浪潮即将到来。而到了2005年,企业并购的速度是越来越快,规模之大更是越来越令人张目结舌。自然,物流行业也不例外,马士基并购铁行渣华和德国邮政并购英国英运都甚至改变了整个行业。但与之前的并购有所不同,05年的物流公司并购呈现新的趋势,从并购货代时代转向并购运输公司时代。

02年前的规模化并购时期

事实上,我们发现很多物流企业都是靠快速并购直接发展起来的,比如著名的德国邮政集团和辛克物流。现在我们耳熟能详的FedEx也是于1997年前后在美国收购了许多相关公司从而成长为全面的物流集团的。我们来看欧美物流市场的并购过程,发现其有二个阶段:规模化和专业化。而05年的并购行为标志进入专业化的尾声。

80年代美国公路货运业惨烈的并购结束后,由于利润率的上升,越来越多的企业发现规模化是一个成功的要素。加之90年代以来,世界上各行业大型企业之间的并购浪潮和网上贸易的迅速发展,使国际贸易的货物流动加速向全球化方向前进。为适应这一发展趋势,90年代中期开始,欧美的一些大型物流企业跨越国境,展开连横合纵式的并购,大力拓展国际物流市场,以争取更大的市场份额。

这个期间,比较有代表的是德国邮政。一个地方性的邮政公司通过连横合纵式的并购成为欧洲数一数二的大型物流集团(德国邮政2001年-2002年就涉及到22宗收购和结盟活动)。这些并购的获利者通过更大的规模经济降低了成本,并且成功的防止了其他竞争对手的恶意收购。整个90年代中后期物流企业整个的特点就是规模化阶段,唯一不同的是欧洲规模化的时间略晚于哥伦布发现的大陆。这一阶段在欧美一共持续约7年的时间。

1999-2002年,欧洲物流市场规模化走到了极致。1999、2000、2002年欧洲运输、物流市场每年共发生超过300宗大大小小的收购、并购和结盟活动,几乎每天都发生一宗。而2001年更是有436宗物流方面的并购事件发生。我们今天看到的物流巨头,像德国邮政、丹莎货运、敦豪速递、瑞士德迅集团(K&N)和荷兰TPG集团都是当年并购大潮的主力军。而欧美物流格局也基本从那个时候就确定了。

货代成为02年后物流并购重心

1999年开始,美国的部分物流公司就开始考虑确立自己的核心竞争力。2002年以后,补充自己的核心竞争力成为物流并购的重心。合并过程与其说是大型购并,不如说是各公司间业务单位的选择性交换。其目的在于增强核心竞争力并清理、组合公司的资产,这些活动使行业合并呈线性增长。

但与此同时,由于没有可以窥测未来的水晶球,很多大型物流集团也在考虑进入非核心的新兴市场,扩充自己的版图。在这一阶段,企业在物流并购方面注重考虑的因素是:安全和成本。也就是说,采取怎样的投资结构来降低投资的风险,和采取怎样的方式来降低企业进入新兴市场的代价。

在这个阶段,3PL+3PL(以货代为主)成为主要的并购模式。一家3PL收购或兼并另一家3PL以实现优势互补,通常一家3PL愿意收购另一家资产较少的3PL以避免回报率的降低。此外,也出现了不少快递公司收购3PL的案例。由于快递公司完全依靠数量赚钱,所以看起来快递公司发展慢、增长也不稳定。快递运营者所做的是低成本运作的网络服务业务。通过收购一家低资产性的3PL,快递公司就能进入一个高成长性的第三方物流业务,从而提高回报率。同时通过利用3PL的技术,还能完善网络。正如UPS收购Fritz那样。

毋庸质疑,在这个阶段,UPS是一个成功的典范。笔者收集了UPS集团由1999年至2004年6年间所作的收购进行分析,根据每一个收购的业务行业性质和其经营业务的地理范围进行整理。

2000年,利用增发新股的方式,收购了美国两家小型第三方汽车货运公司。

2001年,先后以4.5亿美元收购纳斯达克上市的以提供清关业务著称,并且是全世界最大的空运、货代公司之一的飞驰公司(Fritz Companies),完善了70-500公斤级范围的业务。以投入近1亿美元为代价,合并了瑞士物流公司,进而控制了中欧医药保健品市场,得到补充的服务能力包括定单和仓储管理、运输管理、售后服务和配件维修。5月,并购了美国第一国际银行(First International),将其改造成UPS金融部门(UPS Capital)。7月,收购在德国排名前五的Uinda公司,并接管了其在德国、东欧的配送网络以及大批高科技零部件客户。

2002年,先后在亚洲和拉美20个国家建立、收购了60多个物流中心。

2004年,UPS一方面巩固自己在亚太市场的网络,年初运作全资拥有大和速递,年底又用了基本相同的手法1亿美金赎买自己在中国的网络,进行单飞前的准备。年中时分,UPS公司以1.5亿美元的现金以及承担其约1.1亿美元债务的形式,收购CNF公司旗下的Menlo公司在超过175个国家中的空运和海运代理业务及俄亥俄州的营运中心。

我们可以看到无论在地域广度和多元度上,UPS的收购和从事的业务皆趋向低核心业务相关度和全球性。从事或收购低相关行业和低相关地域业务背后的意义重大,有助集团分散业务性风险和地域性风险,另外还可以补充自己的核心竞争力。

而04年被称之为货代年并不仅仅因为UPS的表现。04年还有3起标志的过亿元收购:

TNT收购Wilson——TNT集团以23.5亿瑞典克朗(折合2.57亿欧元)完成对Nordic Capital投资公司旗下的全球货运公司Wilson物流集团的收购。该公司总部位于瑞典,在28个国家提供强大的全球货运业务。

FedEx收购Kinkos——FedEx以24亿美元收购文件方案和商业服务供应商Kinkos,全力拓展增值业务,交易在2004年首季完成。FedEx看中的却是将Kinkos零售店作为收件中心。Kinkos在全球拥有一千二百家分店,当中更有四百家提供二十四小时服务。

DHL收购Blue Dart——DHL出资53亿卢比(合1.22亿美元),控股印度最大的国内快递公司蓝标快递(Blue Dart)。

05年新的并购主题——并购运输公司

我们来看截止到05年8月的并购事件:

5月,UPS出价12亿5000万美元现金收购Overnite公司(OVNT)。透过此次并购,联合包裹(UPS)将得以拓展其北美地区陆路运输业务。Overnite公司是一家总部位于Richmond的货运商,该公司主要提供较小货物的长途卡车运输和短途服务。Overnite公司拥有6700辆货运卡车和2万2000辆拖车。Overnite的主要运营公司Overnite运输公司在所有50个州拥有运营机构,此外该公司还在加拿大、波多黎哥、关岛、美国维京群岛和墨西哥都设立了分支机构。Overnite的其他运营机构包括Motor Cargo,後者是地区性小型包裹速递商,主要在美国西部、加拿大和墨西哥提供服务。《华尔街日报》援引美林证券的分析认为,此次交易将协助UPS拓展其服务和陆路运输范围。这是近年来UPS少有的购买运输公司。UPS收购Overnite不但可以获得急待扩充的公路货运能力,还可新增类似对手FedEx的零担货运业务,后者目前已在该领域占据第二的位置。在此之前,运输小型包裹一直是UPS的强项。在2004年UPS的营业收入及利润中,运输小型包裹业务的比重都占到了2/3以上。然而互联网的兴起卷走了UPS大批文件类的快递生意,这使得FedEx有机可乘。据《华尔街日报》报道,近来UPS在美国地面和空中市场的份额均已被FedEx超过。

美国卡车运输协会的统计数据显示,2004年美国公路货运业务为各大快递公司创造了6710亿美元的收入,这让UPS看到以前忽视的市场其实也是大有赚头。通过收购Overnite,UPS将更多依靠自身能力运载货物,而不是向过去那样将这笔业务外包出去。

7月,UPS出资9650万美元现金收购英国独立包裹运输公司Lynx Express Ltd.,以谋求在英国的进一步扩张。总部位于Nuneaton的Lynx Express是英国最大的独立包裹运输公司,目前为私人财团Bridge-point Capital Ltd.所拥有。其2004财年全年销售额为2.95亿美元。Lynx Express核心网络遍布整个英国,并辐射至欧洲其他地方。7月中下旬,达飞刚向欧洲媒体证实正在收购法国达贸(法国第二大航运企业),拿下达贸,达飞就可稳坐全球前三。

8月11日马士基正式对外宣布以23亿欧元成功收购铁行渣华,传了两年多的航运史上最大一宗收购案终于尘埃落定。毫无争议马士基已成为市场的领先者,全球海运市场也将趋向垄断化。铁行渣华公司2004年营运利润4.01亿美元,集装箱营运利润增长了三倍达到3.88亿美元。作为收购方——马士基公司海陆全球市场份额达12.3%,收购后全球市场份额将达到17%左右,排名世界第一。甚至在中国市场,马士基的集装箱将超过中远,中海与中外运三家的总和,收购后在中国的整体市场份额将达到30%是占中国市场份额最大的外资巨头。21日,德国旅游和船运集团途易(Tui)宣布有关计划,准备以17亿欧元(合21亿美元)现金收购加拿大太平洋航运(CP Ships)。途易的要约价值每股21.50美元,比太平洋航运过去三个月的平均股价高出了24.9%。该交易将使途易的集装箱船运业务跻身全球前5位。

9月,德国邮政宣布66亿美元收购英运物流。德国邮政集团提出了现金加股票的混合方式,对英运物流的股票估价仅为每股12美元多一点。收购建议提出了每年2亿欧元(合2.51亿美元)的成本合并增效前景,并且表示,将让英运物流首席执行官约翰·艾伦(John Allan)在德国邮政的管理委员会拥有一个职位,领导集团的物流业务。据介绍,美国联合包裹、荷兰TPG集团、瑞士德迅集团(K&N),甚至美国通用电气均欲将近年发展迅速的英运收归旗下,从而拓展本身物流网络,加强整体竞争力。两家大型物流公司一旦合并,将组成超级物流巨无霸——世界最大的物流集团,俨如航运界的A.P.莫勒-马士基集团。

而在中国市场,9月传出,TNT将收购国内最大零担货物运输企业——华宇物流。TNT目前正在核查华宇物流的资产和负债,包括现金流、客户资源等,外界传闻此次收购金额将达到9亿人民币。

收购运输公司的背后

我们看到今年收购的主题是运输公司,那为什么会出现这种情况。这要从1999年说起。

时间退回1999-2000年,以FedEx为例子。

当时的联邦快递公司已经成为了全球最大的快递运输公司,FedEx良好品牌,已被众所周知;而且网络覆盖全球。

FedEx一直以来是货运与快递共同发展,而物流属于99年后才进入的业务。

1973年FedEx正式成立,在起初两年专注本土货运市场发展。

1975年FedEx成为美国首间提供通宵包裹递送服务的快递承运公司。

1989年8月FedEx跟Flying Tigers合并,标志着FedEx向全球各地货主提供具时效性的快递服务。

1989-1996年,FedEx国际重量级货运下跌约50%。FedEx订下消除低收益A-A货运服务,取而代之是高收益快递服务。

1999年,FedEx开始重新重视货运,投入资金于建设基础架构,如引入特定货车等以处理大货物。同年8月,FedEx从Geologistics Corp.处买下CTS,标志着FedEx锐意向物流方面发展。

2000年3月,FedEx本土重量级货运收益比同期上升60%。

1999年上市后,总部位于美国田纳西州曼斐斯FedEx,全球顾员148,000人,服务区域遍及全球211个国家和地区,共有约45,000辆货运车和662架货机,当时的每日递送量约330万件货件。

当时的FedEx在组织上已经非常全面,由5家分公司构成。

快递业务是当时的主要收入来源。根据公布的年报显示,1999年FedEx的主要收入来自FedEx Express,占总收入约83%;其次是FedEx Ground,约占11%。其余6%由FedEx Logistics,FedEx Custom Critical和FedEx Trade Networks摊分。而FedEx 2000年业务的增长主要来自亚洲和欧洲此两大市场。

|

|

1996

|

1997

|

1998

|

1999

|

2000

|

|

收入(US$m)

|

12721.8

|

14237.9

|

15872.8

|

16773.5

|

18257.0

|

|

操作利润(US$m)

|

779.6

|

507

|

1010.7

|

1163.1

|

1221.1

|

|

毛利率(%)

|

6.1

|

3.6

|

6.4

|

6.9

|

6.7

|

而1999年对于FedEx来说,最重要的不是上市,而是将未来业务方向确定为——物流(这个与老对手UPS做出的决策相同)。当时的公报显示,FedEx确信世界排名第一的强大快递空运运力网络可以为发展综合物流做坚实的后盾,基于此,FedEx采取同步实施三大策略:

1)从文件、包裹到重货三类持续增广产品(也就是后来的“无所不包”)

2)快递方面,增强时效性及拓展时限性服务,全攻高价位及高科技货源

3)综合物流方面,借力于电子商务及全球采购的趋势

此外,为了抓住细小包裹运送需求日增的市场机会,FedEx特意成立一独立的部门——FedEx eLogistics,以提供端到端的电子物流解决方案给客户。

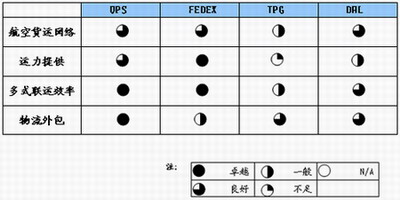

当时,美国的埃森哲公司在2000年初对四大的核心竞争力进行了分析:从中我们可以看出在运力提供上和多式联运效率上是四大的优势。

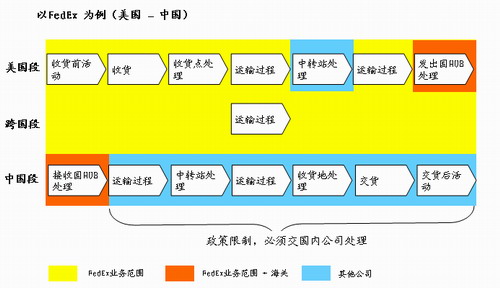

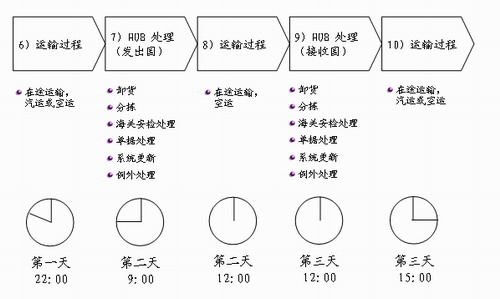

我们以FedEx为例,看一下一个从美国的快递是如何到中国的吧。从中不难看出最后大段的兰色过程,FedEx不得不因为政策的限制而要选择国内的合作伙伴,于是就有了大通3年婚史,以及后来的大田并购迷团。

在美国段,FedEx利用自己在美国国内强大的快递网络,可以很快完成从客户接洽、收件和国内运输的工作。

由于海关处理的复杂性和不可控性,海关处理主要在Hub所在地进行,因而海关处理效率也就成为FedEx选择Hub所在地的一个主要考虑因素;而拥有超过600架全货机机队和苏比克强大的运作能力,保证了FedEx的快递服务的运作效率。

但是,之后的部分,由于政策限制,不能建立自己的货运网络,那么如何确保交货阶段的服务质量呢?

所以,FedEx必须寻找一个可信赖或他可主导的国内合作伙伴,建立自己的快递网络,以确保交货阶段的服务质量。

而合作伙伴又有两种——货代、运输公司。而国际上比较大的货代公司在02-04都并收购光了,所以05年开始大家把目光都放在了运输公司身上。

未来的变数——物流格局改变

在今年,传出可能被收购的还有美国的伯灵顿公司(BAX Global)。可能的买方先后出现了DHL、中国外运、TNT,目前来看TNT的可能最大。

在企业的供应链变得越来越复杂,企业决胜不再依靠单个企业的今天,联想开始利用现代物流来整合整个供应链。但对做原来的3PL来说,现在进军一个自己不熟悉的运输行业,这不能不说成败仅在一线间!

而收购当地运输公司这种合作模式,从理论上说是完全匹配的。但从这种匹配存在两个主要障碍。投资回报率的不同使得合资条款在达成后很容易出现反复。另外,不同的会计制度也存在一些问题。像UPS、FedEx、德国邮政等投入大量的现金及有形资产,但回报却一时看不到,这种合作需要创意。不过,我们相信今后的一到两年里,会出现大量的兼并与收购案例和企业重组。未来,中国物流行业将会看到以3PL(第三方物流)+3PL、快递公司收购3PL、及2Pl(第二方物流)+2PL等多种模式进行的兼并与收购。

3PL+3PL模式已经有了许多案例,上文已经讲到。快递公司收购3PL的模式,对快递公司而言是最好的一种模式。由于快递公司完全依靠数量赚钱,所以看起来快递公司发展慢、增长也不稳定。快递运营者所做的是低成本运作的网络服务业务。通过收购一家低资产性的3PL,快递公司就能进入一个高成长性的第三方物流业务,从而提高回报率。同时通过利用3PL的技术,还能完善网络。正如UPS收购Fritz那样。

3PL收购2PL的情况很少见。3PL是供应链的管理者,或者从本质上说它是知识的管理者,它的任务是利用市场中的最佳资源为客户实现最大限度的成本节约。拥有有形资产会是一种障碍,因为利用自身的条件可能并不能满足客户的最大利益。重资产性会降低回报率。但是,在某些市场,由于市场的低效率,如合同违约率高、设备不合格等,3PL不得不拥有一些战略性的资产来保证服务的质量,例如拥有小型的车队以备用。像NOL收购从属APL Logistics的GATX Logistics。

2PL收购3PL模式与前一种模式有同样的障碍问题,那就是用自身的条件可能并不能满足客户的最大利益。一家2PL想要拓展成一家3PL,将面临一次痛苦的决策:它必须先剥离一些自己的资产,然后收购一家3PL。这并不是一个坏举动。大多数2PL已经看到自己的超能力运作(over-capacity)以及边际利润薄、空间不大的现状,而3PL仍然是具有很大发展空间的未开发的市场。关键是要找到一个以合适的价格收购资产的收购方。如前讨论的,一些2PL正在内部开发3PL业务。尽管有一些可能成功,但我们相信最安全的途径就是与一家有经验的3PL外国合作伙伴合资。像Rare公司的组建。

多年来,全球运输业已经成了低回报的同义词。解决这一问题的办法是合并,在航空公司和集装箱班轮公司当中我们已经看到许多合并的发生。在2PL领域,横向联合优于纵向联合,因为前者改进管理重点,并且通过经济手段来降低成本,像Maersk收购Sealand。这就是2PL+2PL模式。

未来这几种模式都可能出现,而这些大型物流集团也会通过补充他们所需的部分将物流行业带入寡头竞争阶段。也许,目前传言UPS将收购一家排名前20位的海运公司的事情,不久就会实现。